Datum

Digitalisierung voranbringen. Resilienz aufbauen. Nicht mehr nur Zahlen verarbeiten und Abrechnungen erstellen, sondern strategische Unternehmensentscheidungen unterstützen. Als CFO sind Ihnen die veränderten Anforderungen, die Ihr Unternehmen an Sie stellt, sicher nicht entgangen. Dann ist Ihnen möglicherweise auch aufgefallen, dass die Struktur Ihrer Finanzabteilung mit diesen Zielen nicht im Einklang steht.

Wie soll man angesichts solcher Veränderungen die passende Struktur für eine Finanzabteilung finden? Wenn Sie jedoch entscheidende Tendenzen verstehen und mit entsprechender Technologie arbeiten, kann sich Ihre Finanzabteilung zu einem Wachstumstreiber innerhalb des Unternehmens entwickeln.

Betrachten wir, wie Sie als CFO Ihre Abteilung optimal strukturieren können.

Wesentliche Tendenzen, die den Aufbau einer Finanzabteilung beeinflussen

Wer zukunftsfähig werden will, muss aktuelle Entwicklungen erfassen und seine Abteilung entsprechend ausrichten.

Nachstehend zeigen wir Ihnen sechs der bedeutendsten Tendenzen auf, die sich derzeit im Finanzbereich beobachten lassen.

1. Selektive Verschlankung des Finanzwesens

KI und Automatisierung verändern die Welt der Finanz. Manche befürchten gar, dass das gesamte Finanzwesen demnächst überholt sein wird. Susan Hogan und Anton Sher von Deloitte sind da anderer Meinung.

In Deloittes Finanzbericht 2025 stellen sie fest: „Manche spekulieren gerne darüber, dass das Finanzwesen vom digitalen Umbruch zermahlen wird. Uns scheint das wenig wahrscheinlich. Sicher, der Finanzbereich wird sich verschlanken, doch vor allem aufgrund reduzierter Personalstärke im operativen Finanzwesen (Order-to-Cash, Procure-to-Pay, laufende Buchhaltung usw.)."

Fazit: CFOs müssen sich dessen bewusst sein, dass die Automatisierung zwar die Anzahl der benötigten Mitarbeiter verringert, dabei jedoch repetitive manuelle Abläufe übernimmt und nicht das gesamte Finanzwesen.

2. Die Finanz muss den Unternehmenswert erhöhen

Technologie wird zu einer reduzierten Anzahl von Mitarbeitern im operativen Finanzwesen führen und gleichzeitig CFOs dazu zwingen, ihre Art der Unternehmensfinanzierung zu überdenken. Im Deloitte-Bericht schreiben Hogan und Sher: „Ob das Finanzwesen weiterhin über die ihm gegenwärtig zugeteilten Ressourcen verfügen wird, hängt von seiner Fähigkeit ab, einen Mehrwert zu schaffen. Dazu bedarf es kompetenter Analysen und eines hervorragenden Kundendienstes.“

„(Aufgrund dessen ...) wird der Wunsch nach Unterstützung durch die Unternehmensfinanzierung (Geschäftspartnerschaften, Berichtswesen, Planung, Budgetierung, Prognosen usw.) sowie durch spezialisierte Abteilungen (Steuern, Treasury, IR usw.) weiterhin wachsen.

Fazit: Ein CFO sollte in seinem Unternehmen nicht lediglich Berichte erstellen, sondern geschäftsrelevante Erkenntnisse beitragen.

3. Vermehrte Prognosen in Echtzeit

Die meisten Finanzprozesse, wie z. B. Monatsabschlüsse befassen sich mit der Vergangenheit. Deloitte erwartet, dass im Zuge des technologischen Fortschritts einen Anstieg der Nachfrage nach Echtzeit-Prognosen.

„Finanzabteilungen werden weiterhin die ihnen von außen auferlegten regelmäßigen Informationspflichten erfüllen müssen. Zusätzlich dazu wünschen externe Investoren möglicherweise noch häufigere Leistungsinformationen,“ geben Hogan und Sher zu bedenken. „Abschlüsse gehören der Vergangenheit an. Es wird nicht mehr einmal im Monat oder im Quartal eine Prognose erstellt. Alles findet in Echtzeit statt“.

Fazit: CFOs sollten in spezielle Tools zur Echtzeit-Verfolgung investieren, die ihnen genaue Erkenntnisse zu ihrem Unternehmen liefern.

4. Automatisierung wird Outsourcing hinfällig machen

Laut Hogan und Sher müssen CFOs sich uneingeschränkt auf die Automatisierung einlassen. „Die Automatisierung bietet einen neuen Ansatzpunkt für das Kostenmanagement“, erklären sie, „sie ermöglicht es Organisationen, ihre Struktur zu überdenken, arbeitsintensive Bereiche zu erfassen und zu erkennen, welche Vorgänge ohne menschliches Eingreifen auskommen.“

Fazit: CFOs sollten Outsourcing-Vereinbarungen neu bewerten und dabei technologische Möglichkeiten zur Verringerung der Kosten und zur Beschleunigung der Arbeit im Auge behalten.

5. Kompetenzen im Finanzwesen verändern sich

Zusammenarbeit, die Fähigkeit zum Storytelling sowie Kundenorientierung sind ebenso wichtig wie analytische Fähigkeiten. Hogan und Sher raten: „Jedes Ihrer Team-Mitglieder sollte in der Lage sein, den Wert der Finanzabteilung in den Bereichen Kommunikation, Reichweite und Einfluss zu erhöhen.

"Deshalb müssen neu eingestellte Mitarbeiter diesen Anforderungen entsprechen."

Fazit: CFOs sollten bei jedem Neuzugang hohe Ansprüche anlegen, um ihre Abteilung so zukunftsfähig wie möglich zu machen.

Schlüsselrollen in der Finanzabteilung

Im Anschluss an diesen Überblick über die wesentlichen Tendenzen, die sich auf die Struktur einer Finanzabteilung auswirken, wenden wir uns nun den Bereichen zu, die in den meisten Finanzteams vertreten sind. Bedenken Sie bitte, dass der Umfang und die Bedeutung dieser Aufgabenbereiche von der Größe des Unternehmens und dem jeweiligen Sektor abhängen.

- Procure-to-Pay (P2P): Dieser Bereich befasst sich mit Lieferantenbeziehungen von der Bestellung bis zur Kreditorenbuchhaltung.

- Order-to-Cash (O2C): Hier geht es um Kundenbeziehungen von der Rechnungstellung und dem Forderungsmanagement bis zur Bearbeitung von Reklamationen und Inkassoverfahren.

- Treasury: Dieser Bereich ist mit dem Umlaufvermögen und dem Kapitalfluss betraut. Er kümmert sich um die Bankbeziehungen und die Kreditwürdigkeit.

- Finanzplanung und -analyse (FP&A): Dieser verhältnismäßig neue Aufgabenbereich befasst sich mit Prognosen und Haushaltsentwürfen sowie Effizienzmessung.

- Steuern: FP&A stellt sicher, dass ein Unternehmen sich an die gesetzlichen Vorschriften hält und legt interne Rechnungslegungsvorschriften fest,

- Buchhaltung: In diesem Bereich werden Jahresabschlussberichte vorbereitet und Ausgaben verwaltet.

4 Organigramme von Finanzabteilungen

Nachdem nun die wesentlichen Bestandteile einer Finanzabteilung bekannt sind, stellt sich die Frage, welche Form sie innerhalb Ihres Unternehmens annehmen könnten.

Nachstehend haben wir 4 denkbare Strukturen einer Finanzabteilung für Sie zusammengestellt, die sich an Größe und Geschäftspräsenz des jeweiligen Unternehmens orientieren.

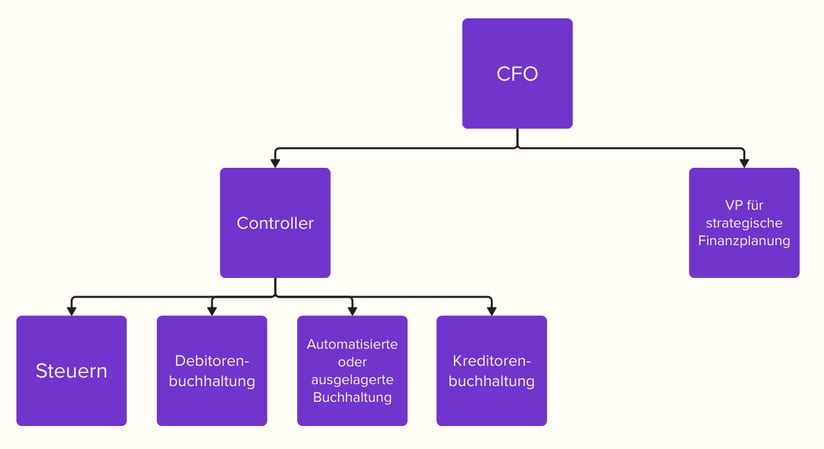

Finanzabteilung eines schnell wachsenden Start-ups

Finanzabteilung eines schnell wachsenden Start-ups

Schnell wachsende Start-ups müssen flexibel sein. Deshalb überwachen Controller sämtliche Zahlungen sowie die Buchführung. Start-ups können die Buchführung auslagern oder automatisieren, um die manuelle Arbeit einzugrenzen.

Im Interesse ihres Wachstums brauchen Start-ups eine Stelle, die die Effizienz ihres Zahlungsmittelverbrauchs überwacht und Wege zum Wachstum aufzeigt. Hierzu wird die Unterstützung eines Tools für strategische Finanzplanung benötigt.

Für diese Unternehmen empfiehlt es sich, die Lohnbuchhaltung auszulagern oder eine automatisierte HR-Plattform zu nutzen.

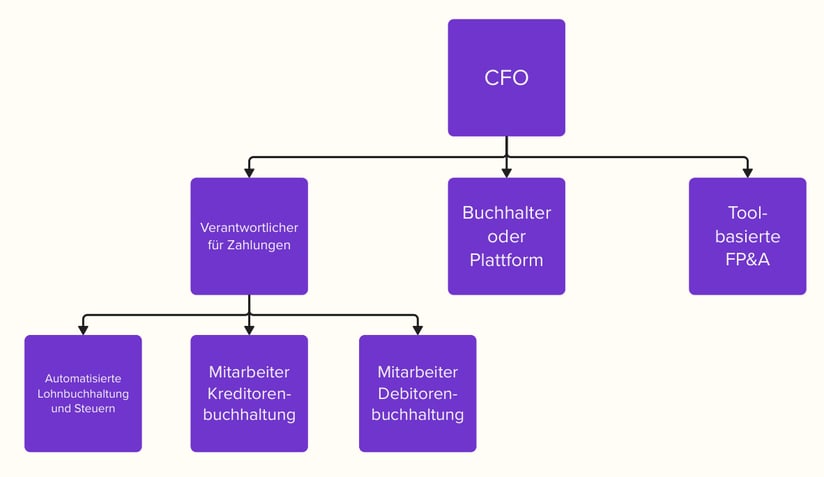

Finanzabteilung eines bestehenden kleinen Unternehmens

Finanzabteilung eines kleinen Unternehmens

Ein kleines Unternehmen muss auf seine Ausgaben achten. Dank dieser Struktur kommt es mit einem schlanken Team aus. Dadurch, dass es sich selbst um Zahlungen kümmert, wird die Pflege der Geschäftsbeziehungen gewährleistet.

Kleine Unternehmen können außerdem dank automatisierter Tools zahlreiche Vorgänge vereinfachen. Die Automatisierung bzw. Auslagerung von Lohnbuchhaltung, Steuern und Compliance sowie der Buchhaltung entlastet den CFO.

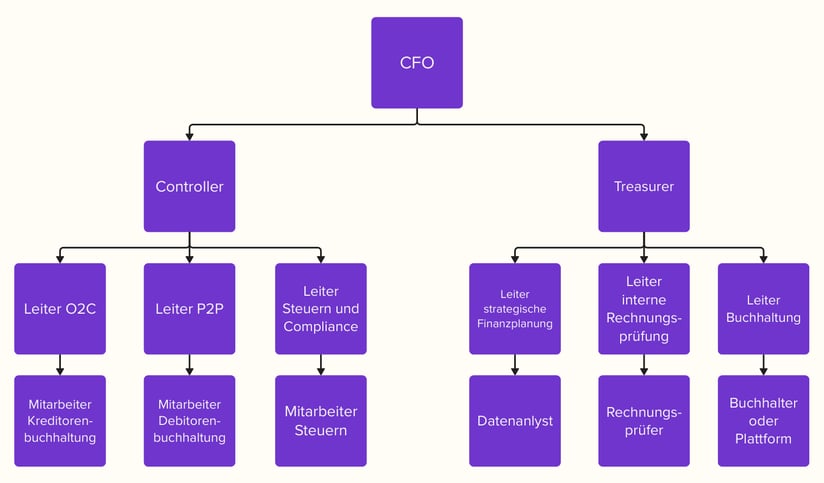

Finanzabteilung eines mittleren Unternehmens

Finanzabteilung eines mittleren Unternehmens

Unternehmen mittlerer Größe sind komplexe Einheiten und brauchen je eine Abteilung für Treasury und Controlling. Controller überwachen Zahlungen und Compliance mithilfe von Unterabteilungen und Tools. Dem Treasurer unterstehen die strategische Planung, die interne Revisionskontrolle sowie die Abläufe in der Buchhaltung.

Diese Struktur lässt dich den spezifischen Anforderungen jedes mittleren Unternehmens anpassen. So könnten Sie zum Beispiel die Buchhaltung automatisieren oder auslagern. Oder aber Sie könnten die Lohnbuchhaltung dem Controller anstatt der Personalverwaltung unterstellen.

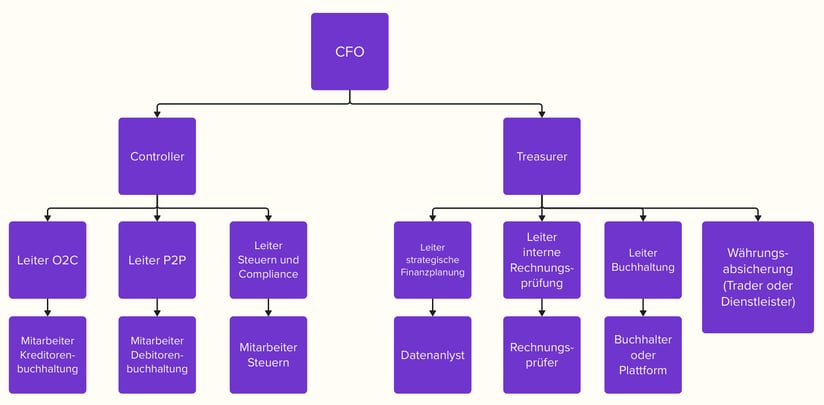

Finanzabteilung eines internationalen mittleren Unternehmens

Finanzabteilung eines mittleren internationalen Unternehmens

International tätige Unternehmen mittlerer Größe können für ihre Finanzabteilung die oben dargestellte Struktur anwenden.

Wie beschrieben sollten sie eine Stelle für Währungsrisikomanagement vorsehen. Diese ist dafür verantwortlich, das bei einer Geschäftstätigkeit in unterschiedlichen Währungen entstehende Wechselkursrisiko möglichst niedrig zu halten.

Während es für größere Unternehmen lohnend sein kann, eigene Trader zu beschäftigen, sind KMU besser beraten, diese Aufgabe an einen Experten zu delegieren. Der kann ihnen helfen, ihr Wechselkursrisiko genau einzuschätzen und eine effektive Strategie zum Management des Währungsrisikos festzulegen.

5 Beste Praktiken für den Aufbau einer Finanzabteilung

Nun verraten wir Ihnen fünf Möglichkeiten, wie Sie das Beste aus den oben beschriebenen Strukturen herausholen.

1. Die Grundlage muss stimmen

Bei der Strukturierung Ihres Finanzteams ist die Versuchung groß, alles auf einmal in Angriff zu nehmen. Doch das ist nicht unbedingt die beste Strategie. Am besten beginnt man ganz am Anfang. Es gilt, Datenquellen auf ihre Richtigkeit zu prüfen, klare Regeln für die Buchführung einzuführen und genau zu prüfen, an welchen Stellen Ihr Team sich unter Umständen schwertut. Durch Wachstum können bereits bestehende Probleme sich weiter verstärken. Wichtig ist also, von Anfang an stabile Grundlagen zu legen.

2. Setzen Sie auf Tools ebenso wie auf Ihre Mitarbeiter

Technologie kann Finanzteams von sich wiederholenden, stark strukturierten Aufgaben entlasten. Messen Sie der Automatisierung und dem Einsatz von Tools dieselbe Bedeutung bei wie Ihrem Team.

Ziehen Sie beispielsweise Tools in Betracht, die die Zuordnung von Zahlungseingängen sowie Journaleinträge übernehmen. Die Automatisierung dieser Aufgaben ist besonders wichtig für grenzüberschreitend tätige Unternehmen, denn sie spart Zeit bei der Berechnung der Wechselkurse und der Vorbereitung der Bücher.

Martinez stellt eine Methode vor, mit der CFOs die Arbeit ihrer Abteilung organisieren und dabei ein Gleichgewicht zwischen Automatisierung und menschlichem Zutun finden können.

Er empfiehlt: „Erstellen Sie zuerst eine vollständige Liste aller Aufgaben und Verantwortungsbereiche, die in die Zuständigkeit der Finanzabteilung fallen. Budgetplanung, Finanzberichterstattung, Compliance, Risikomanagement usw.

In einer Spalte rechts der jeweiligen Aufgabe verzeichnen Sie deren Wert bzw. Auswirkungen. So kann zum Beispiel einer Aufgabe wie der Finanzberichterstattung aufgrund ihrer juristischen und strategischen Bedeutung ein hoher Wert zukommen. In der nächsten Spalte wird die Komplexität der betreffenden Aufgabe bewertet.

Manche Tätigkeiten sind relativ einfach und bedürfen keiner speziellen Kenntnisse. Andere hingegen, wie zum Beispiel Steuerplanung, sind ausgesprochen komplex. Wenn der Wert und die Komplexität aller Aufgaben festgelegt sind, wird als nächstes untersucht, welche von ihnen automatisiert werden können.“

Er hält fest, dass „... Automatisierung sich sehr gut für zeitaufwändige Routinetätigkeiten eignet, dabei jedoch unbedingt sichergestellt werden muss, dass weder die Qualität noch die Vollständigkeit der Arbeit leidet.“

3. Auf die passenden Kompetenzen achten

Die Finanz muss mehr denn je die Rolle eines „Business Storytellers“ übernehmen. Machen Sie Ihr Team zukunftsfähig, indem Sie nicht nur auf technische Kompetenzen, sondern auch auf die Fähigkeit zur Analyse und Auswertung von Daten achten. Stellen Sie Leute ein, die zur Zusammenarbeit mit anderen Abteilungen bereit sind, um dadurch neue Wachstumsmöglichkeiten aufzutun.

„Es ist von entscheidender Bedeutung, dass Team-Mitglieder automatisierte Vorgänge verstehen“, fügt Martinez hinzu. „Dadurch ist gewährleistet, dass jemand Fehler beheben und Probleme beseitigen kann, falls im System einmal Schwierigkeiten auftreten.

So ergibt sich außerdem Kontinuität und ein gewisses Verständnis der Abläufe im Team, und das wiederum ist wesentlich für die Steuerung und Überwachung der Tätigkeiten in der Abteilung.“

4. Die Bedeutung der Finanz für die CX hervorheben

Der Finanzabteilung kommt beim Aufbau von Kundenbeziehungen größte Bedeutung zu. Die Debitorenbuchhaltung zum Beispiel kann einen wesentlichen Beitrag zur Kundenerfahrung leisten, indem sie dank Automatisierung Fehler bei der Rechnungsstellung vermeidet und die gewonnene Zeit für die Bearbeitung komplexer Kundenanfragen nutzt.

Auf diese Weise kann sie die Bedürfnisse der Kunden ins Zentrum stellen und die Beziehung zu ihnen stärken.

„CFOs sollten innerhalb der Finanzabteilung – und ganz allgemein innerhalb der Organisation – eine Unternehmenskultur fördern, die bei jeder Entscheidung den Kunden in den Mittelpunkt stellt“, sagt Martinez.

„Zu diesem Zweck kann zum Beispiel das Finanzteam in kundenzentriertem Denken geschult oder aber Messungen der Kundenzufriedenheit können Bestandteil finanzieller Leistungsindikatoren werden.”

Seiner Meinung nach müssen CFOs mit anderen Bereichen wie Marketing und Verkauf zusammenarbeiten und sich auf Technologien stützen, um ihre Abteilungen an Kundenbedürfnissen auszurichten.

„CFOs tun gut daran, Investitionen in Technologien wie CRM-Software oder Tools für die Datenanalyse zu propagieren, denn diese bieten aufschlussreiche Informationen über Kundenpräferenzen und -verhalten“, merkt er an.

5. Überprüfung und Skalierung

Revidieren Sie die Struktur des Finanzteams mit fortschreitendem Wachstum Ihres Unternehmens. Falls zum Beispiel Ihr Unternehmen ins Ausland expandiert, steht eine Überprüfung und Auswertung der Betriebsabläufe an jedem neuen Standort und in jeder neuen Region an.

„CFOs sollten eine Abteilung aufbauen, die sich an zunehmende Komplexität und steigende Anforderungen anpassen und gleichzeitig finanzielle Integrität bewahren und die allgemeinen Geschäftsziele im Auge behalten kann“, erklärt Martinez.

„Sie sollten die Struktur ihres Finanzteams einer Prüfung unterziehen und eventuell neugestalten“, fügt er hinzu. „Vielleicht braucht es sogar neue Stellen oder Abteilungen (wie Treasury, Steuern, Finanzplanung und -analyse usw.), um mit dem erhöhten Arbeitsaufkommen und der gestiegenen Komplexität fertigzuwerden.“

Verfahren auf ihre Effizienz hin zu prüfen ist eine weitere wesentliche Aufgabe. Martinez rät: „Mit fortschreitendem Wachstum des Unternehmens sollten CFOs sicherstellen, dass die in der Finanz eingesetzten Systeme skalierbar sind und sich nahtlos in andere Systeme (wie CRM, ERP usw.) integrieren lassen.

Mit steigendem Transaktionsvolumen und komplexen Anforderungen in Bezug auf die Finanzberichterstattung kann es sich als notwendig erweisen, auf eine robustere Finanzmanagement-Software umzusteigen.“

Möchten Sie gerne wissen, welche Tools Ihnen dabei helfen können, ein schlankes Finanzteam aufzubauen? Hier geht es zur Liste mit dem besten FinTech-Stack für CFOs.

Kategorie