Wenn Sie als CFO sich überlegen, welche Tools Sie für die nächsten Wachstumsschritte Ihres Unternehmens benötigen, stehen Sie mit dieser Frage nicht alleine da. Sie haben eine ebenso schwierige wie wichtige Entscheidung zu treffen. Ein klug kombinierter FinTech-Stack trägt dazu bei, Wachstum zu fördern, Skalierbarkeit zu ermöglichen und Kosten unter Kontrolle zu behalten.

Ein erstklassiger FinTech-Stack hilft CFOs, karriereentscheidende Ziele zu erreichen, darunter:

- Wahrung und Steigerung der Rentabilität des im Wachstum begriffenen Unternehmens;

- Gewährleistung der Gesetzeskonformität in sämtlichen Finanz- und Buchhaltungsvorgängen;

- Aufdecken und Eindämmen verdeckter Kostenstellen;

- Bereitstellung einer vorausschauend geplanten Erfahrung für die Mitarbeiter.

Das klingt doch nicht schlecht! Leider ist die geeignete Vorgehensweise bei der Zusammenstellung des idealen Stacks alles andere als offensichtlich. Es gibt noch eine Vielzahl veralteter und überteuerter Lösungen, die ständig aktualisiert und verbessert werden müssen, wenn Sie den Anschluss nicht völlig verlieren wollen.

Was bei der Bewertung von Finanztools zu beachten ist

Ganz gleich, ob Sie gerade erst mit dem Aufbau Ihres Fintech-Stacks beginnen oder bereits vorhandene Tools nachjustieren, die Suche nach den passenden, das Wachstum Ihres Unternehmens fördernden Tools kann sich als schwierig erweisen.

Lassen Sie uns helfen. Nachfolgend stellen wir Ihnen einige der besten Produkte für Ihr ideales Fintech-Paket vor. Doch zunächst möchten wir erläutern, was im Vorfeld zu beachten ist. (Wir haben außerdem einen ausführlicheren Leitfaden für den Aufbau eines erstklassigen Fintech-Stacks erstellt, den Sie hier einsehen können).

FinTech-Stack-Bestenauslese für CFOs

Nun sind Sie also bereit, sich einen Überblick über das Angebot zu verschaffen. Wir haben für Sie einige Technologien und Tools zusammengestellt, die sich in jedem Fintech-Stack gut machen würden.

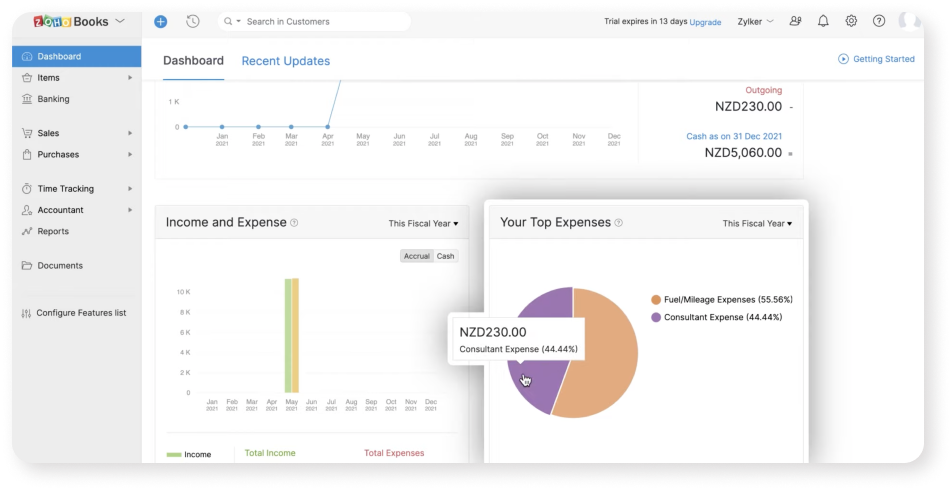

Buchhaltung für ganz junge Unternehmen: Zoho Books

Zoho Books ist eine tolle cloudbasierte Software zu einem unschlagbaren Preis, mit der die tägliche Buchhaltung schnell und einfach zu erledigen ist. Sie eignet sich ganz besonders für kleine und mittelständische Unternehmen.

Zoho hat noch eine ganze Reihe weiterer Produkte im Angebot, von der Vertriebsunterstützung bis zum IT-Management, in die sich Zoho Books selbstverständlich nahtlos integrieren lässt. Größere KMU dürften Zoho Books irgendwann durch einen individuelleren Fintech-Stack ersetzen, doch vielen Startups und wachsenden Unternehmen hilft Zoho Books dabei, ihre Buchhaltung schmerzfrei über die Bühne zu bringen.

Zoho Books gibt es schon ab 12 € pro Monat und kann 14 Tage lang kostenlos getestet werden.

Capterra-Bewertung: 4,4/5 Sternen

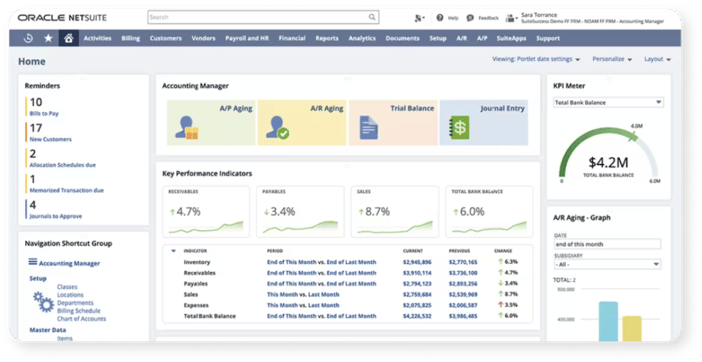

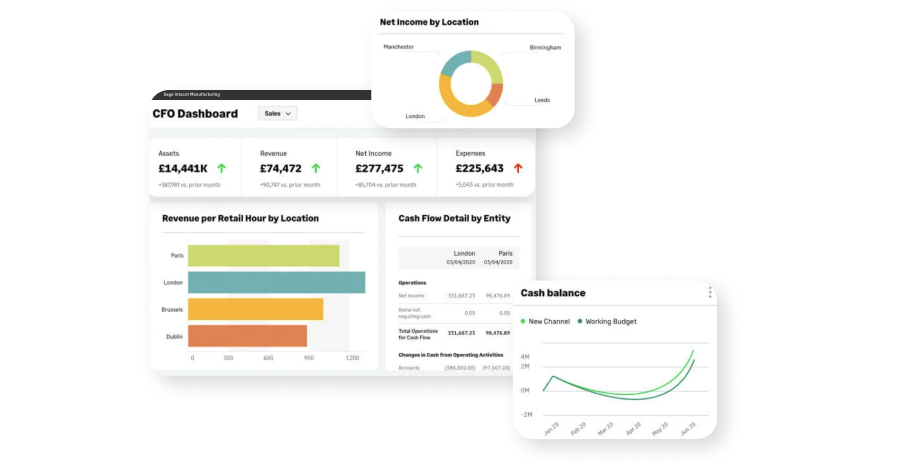

ERP zur Beschleunigung Ihrer Unternehmensentwicklung: NetSuite (ein Oracle-Produkt)

Wenn Ihr Unternehmen irgendwann die KMU-Phase hinter sich lässt, muss auch Ihre ERP-Software mitwachsen. Dann könnte NetSuite die richtige Plattform für Sie sein, denn es bietet robuste Optionen für die Finanzberichterstattung, insbesondere für Unternehmen, an denen mehrere juristische Personen beteiligt sind.

Die Benutzeroberfläche besticht durch anpassbare Berichte, Dashboards und Ansichten, die zur Steigerung der Produktivität und Rationalisierung von Standardprozessen beitragen.

Setzen Sie sich mit NetSuite in Verbindung, wenn Sie einen Überblick über das Produkt oder ein Preisangebot wünschen.

Capterra-Bewertung: 4,1/5 Sternen

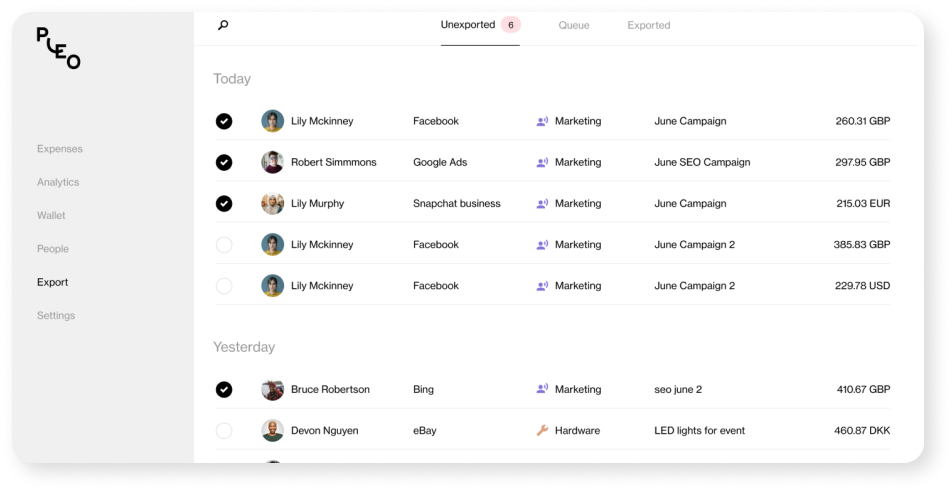

Auslagenverwaltung: Pleo

Die Abrechnung von Reisekosten und Spesen ist eine wichtige Tätigkeit in jedem Unternehmen, um die sich jedoch niemand reißt. Dank eines kompletten Satzes automatisierter Tools hilft Pleo dabei, die manuelle Verwaltungsarbeit zu verringern.

Mithilfe intelligenter Firmenkarten für Mitarbeiter lassen sich Auslagen und entsprechende Belege in Echtzeit verfolgen. Die Verknüpfung mit internen Finanzabteilungen bedeutet eine enorme Zeitersparnis für alle Beteiligten.

In den Bewertungen wird insbesondere die Nutzerfreundlichkeit von Pleo hervorgehoben. Bei Capterra verfehlt die Software nur knapp die Bestnote. Ein besonderer Vorteil bei einem Tool, das unternehmensweit und somit auch von jenen Mitarbeitern genutzt wird, die mit Auslagenmanagement weniger vertraut sind.

Pleo bietet drei verschiedene Arten von Abonnements an, vom kostenlosen „Starter“-Paket bis zum „Advanced“-Paket für 79 € pro Monat. Dazu eine ganze Reihe von Dienstleistungen, einschließlich 1 % Cashback für berechtigte Kunden.

Capterra-Bewertung: 4.9/5 Sternen

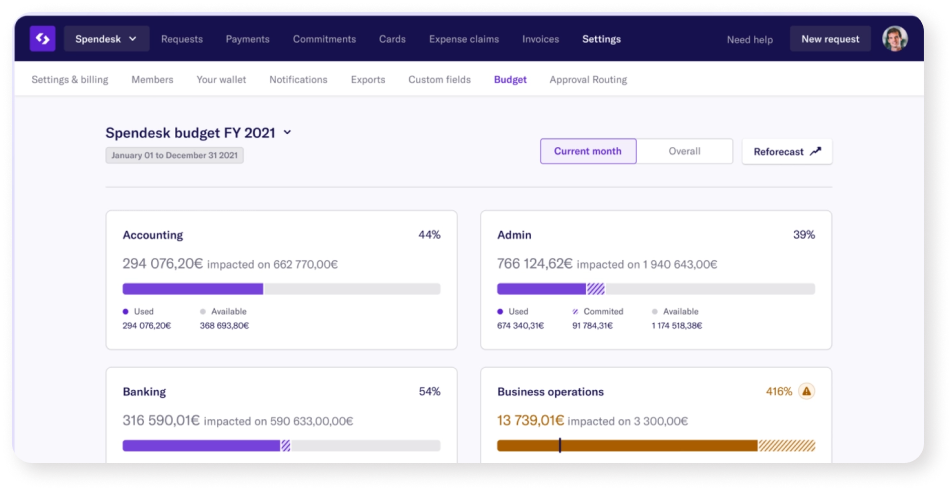

Auslagenverwaltung: Spendesk

Wie kann eine Plattform verhindern, dass Mitarbeiter Auslagen mit ihren privaten Karten begleichen müssen? Wie können Verantwortliche es ihren Mitarbeitern ermöglichen, Auslagen direkt aus Firmengeldern zu begleichen, und gleichzeitig das Heft in der Hand behalten? Spendesk hat eine Antwort auf diese weiterverbreiteten Fragen.

Die Verwaltung von Auslagen führt unweigerlich zu Engpässen bei der Abwicklung, doch Spendesk beseitigt sie mit Leichtigkeit. Für Online-Ausgaben bietet die Plattform virtuelle Karten mit Sicherheitsgarantie zur einmaligen oder dauerhaften Verwendung. Und für Geschäftsreisen stellt Spendesk physische Karten zur Verfügung.

Die Plattform ermöglicht es CFOs, unternehmensweit den aktuellen Stand der Ausgaben im Blick zu behalten, tatsächliche Ausgaben mit den erstellten Budgets abzugleichen, flexible Kartenlimits zuzuweisen und bei Bedarf detaillierte Aufzeichnungen einzusehen.

Das Spendesk-Team schickt Ihnen gerne ein Angebot zu den drei verfügbaren Preisstufen.

Capterra-Bewertung: 4.8/5 Sternen

Finanzplanung und -analyse: Sage

Sage Intacct ist ein ideales Tool für KMU, die im Rahmen ihrer Finanzberichterstattung Arbeitsabläufe vereinfachen möchten. Unternehmen können mit dieser Cloud-Lösung jederzeit und von jedem Gerät aus auf ihre Finanzdaten zugreifen. Das alles ohne Bedingungen hinsichtlich der Hardware und ohne zusätzliche IT-Ausgaben.

Die Plattform hat sich durch umfangreiche Berichte und Dashboards sowie automatisch bereitgestellte vierteljährliche Updates einen Namen gemacht. Unternehmen, die mit Sage Intacct arbeiten, müssen sich also keine Gedanken über Downloads oder Installationen machen.

In Sage Intacct können ohne zusätzliche Abrechnungs-Apps zuverlässige Daten über Finanzen, die Abrechnung von Abonnements sowie Umsatzrealisierung zentralisiert und überdies automatisierte Prozesse ermöglicht werden.

Wenden Sie sich an Sage, um Informationen über ihre Preise oder eine kostenlose Testversion zu erhalten.

G2-Bewertung: 4.7/5 Sternen

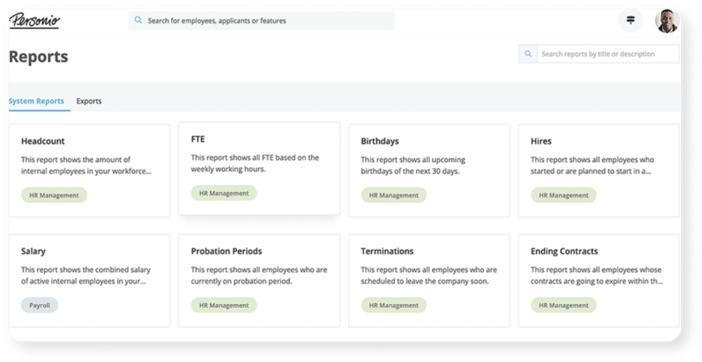

Entgeltabrechnung für aufstrebende KMU: Personio

Personio hat sich dank seiner funktionsreichen und benutzerfreundlichen Plattform einen guten Ruf als Europas führende HR-Software für KMU erarbeitet.

Nutzer loben Personio für seine hervorragende Kundenbetreuung, die Nutzer von der Implementierung bis hin zur täglichen Abwicklung der Entgeltabrechnung zur Seite steht.

Personio bietet neben einer HR-Plattform für die gesamte Bandbreite von der Rekrutierung bis zum Offboarding auch die Möglichkeit zur Zentralisierung von Daten sowie die nahtlose Integration mit anderen Softwareprodukten. Einige Nutzer haben jedoch die eingeschränkte Auswahl an verfügbaren Berichten bemängelt.

Das „Essential“-Paket von Personio wird ab 2,88 € pro Monat angeboten und kann kostenlos getestet werden

Capterra-Bewertung: 4.3/5 Sternen

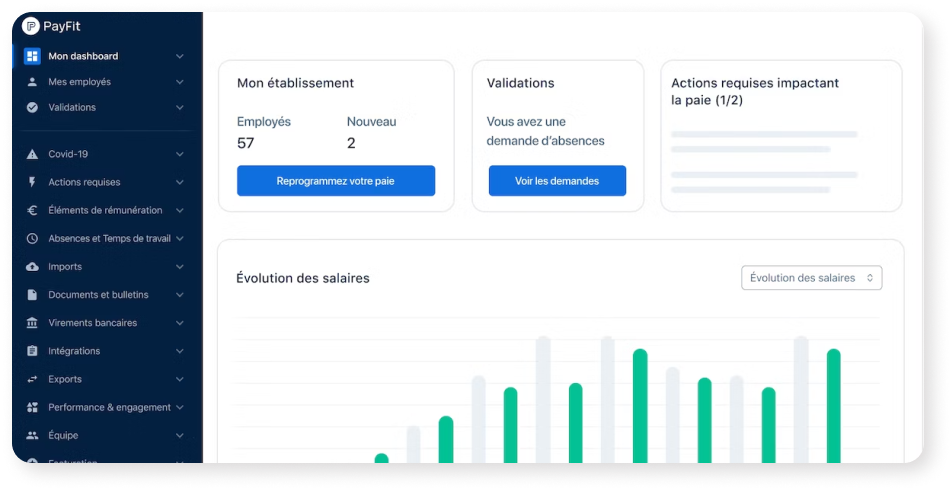

Entgeltabrechnung und HR für größere KMU: Payfit

Das leistungsfähige Tool Payfit ist in der europäischen Fintech-Szene stark im Kommen und interessiert insbesondere CFOs kleiner und mittelständischer Unternehmen.

Payfit ist wohlbekannt für sein einfach zu bedienendes Dashboard, die individuell einstellbaren Berichte und Automatisierungsfunktionen und konnte schnell viele Mitarbeiter in Personalabteilung und Buchhaltung überzeugen.

In Nutzerbewertungen wird auch der reaktionsschnelle und äußerst kompetente Kundendienst der Plattform lobend erwähnt.

Payfit bietet eine ganze Reihe verschiedener Optionen an, deren Tarife von der Anzahl der im Unternehmen beschäftigten Mitarbeiter abhängen. Das einfachste Paket beläuft sich monatlich auf eine Grundgebühr von 49 € plus 17 € pro Mitarbeiter.

Capterra-Bewertung: 4.8/5 Sternen

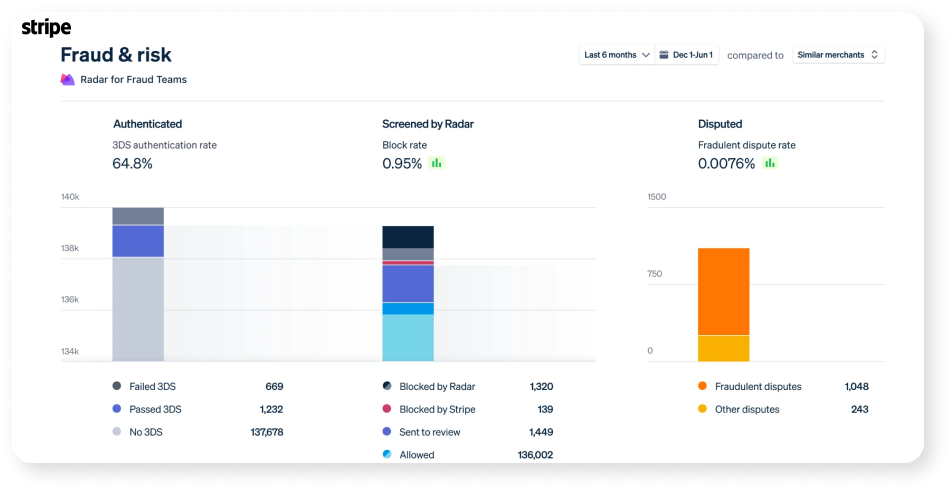

Abwicklung von Zahlungen per Kreditkarte: Stripe

Im Wachstum begriffene Startups ebenso wie KMU sind auf einfache und schnelle Zahlungen angewiesen, doch die sind oft gar nicht so einfach zu bewerkstelligen.

Stripe ist ein führender Zahlungsabwickler, der eine zentrale Finanzinfrastruktur für Online-Unternehmen anbietet. Die Nutzer müssen dazu nicht einmal ein Händlerkonto einrichten. Stattdessen beginnt Stripe in Ihrem Namen sofort mit dem Einzug von Kredit- und Debitkartenzahlungen.

Stripe unterstützt Zahlungen in mehreren wichtigen Währungen und bietet robuste Tools für die Finanzberichterstattung, die mit den meisten der oben genannten FP&A- und Buchhaltungsplattformen problemlos kompatibel sind.

Die Tarife von Stripe sind transaktionsbasiert und gehören weltweit zu den günstigsten. Es fallen keine Einrichtungs- oder monatlichen Gebühren an.

Capterra-Bewertung: 4.7/5 Sternen

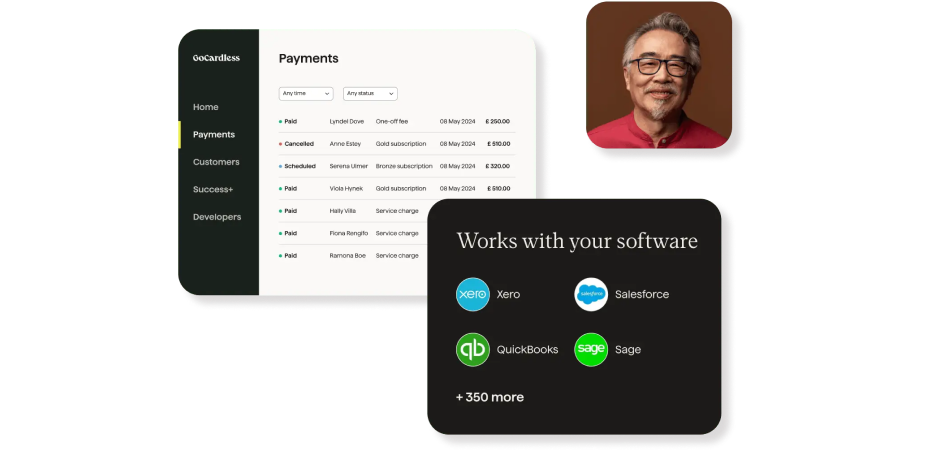

Abwicklung von Lastschriftzahlungen: GoCardless

Alternative Zahlungsmethoden anzubieten hat viele Vorteile. Überweisungen und Lastschriftzahlungen via elektronisches Clearing-System sind für Unternehmen günstiger. Außerdem ziehen viele Online-Käufer Barzahlungen dem Kauf per Kreditkarte vor.

GoCardless ist eine großartige Option für SaaS-Anbieter oder abonnementbasierte Unternehmen mit wiederkehrenden Kundenzahlungen, denn es verringert die Transaktionskosten erheblich.

GoCardless automatisiert Kundenzahlungen durch den Einsatz elektronischer Clearing-Systeme und Lastschriftverfahren von Giro- oder Sparkonten. Somit trägt die Plattform dazu bei, die Zahl der vollständig durchgeführten Zahlungsvorgänge zu erhöhen, den Bedarf an Inkassomaßnahmen zu verringern und die durchgehende Sicherheit der Zahlungen zu gewährleisten.

Die Nutzer zahlen eine variable Gebühr pro Transaktion. Kundenspezifische Preisgestaltung ist ebenfalls möglich.

Capterra-Bewertung: 3.9/5 Sternen

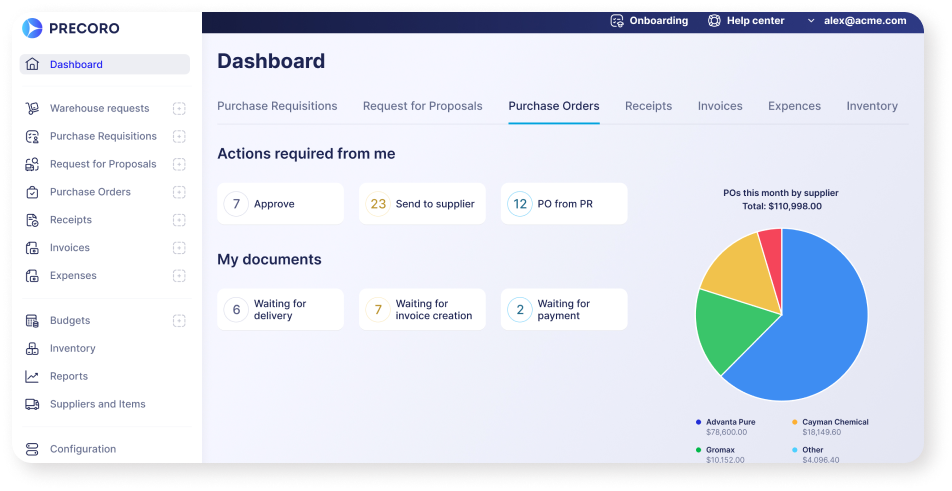

Lieferantenverwaltung: Precoro

Angesichts weltweit steigender Inflationsraten benötigen CFOs in Echtzeit Einblicke in die Leistungen und Kosten der Lieferanten in ihrer Lieferkette. Precoro gewinnt aufgrund seiner benutzerfreundlichen App sowie seiner umfassenden Budget-, Lieferanten- und Bestandsverwaltungsfunktionen in der Kategorie der Lieferantensoftware zunehmend an Beliebtheit.

Precoro empfiehlt sich, wenn Sie Verpflichtungen zur Einhaltung gesetzlicher Vorgaben zu erfüllen haben sowie mehrere Länder, Währungen, Büros und Berichte in einer einzigen, sicheren Datenbank zusammenfassen möchten.

Precoro kostet ab 35 $ pro Benutzer und Monat. Erkundigen Sie sich nach den auf dem europäischen Markt gültigen Preisen.

Capterra-Bewertung: 4.8/5 Sternen

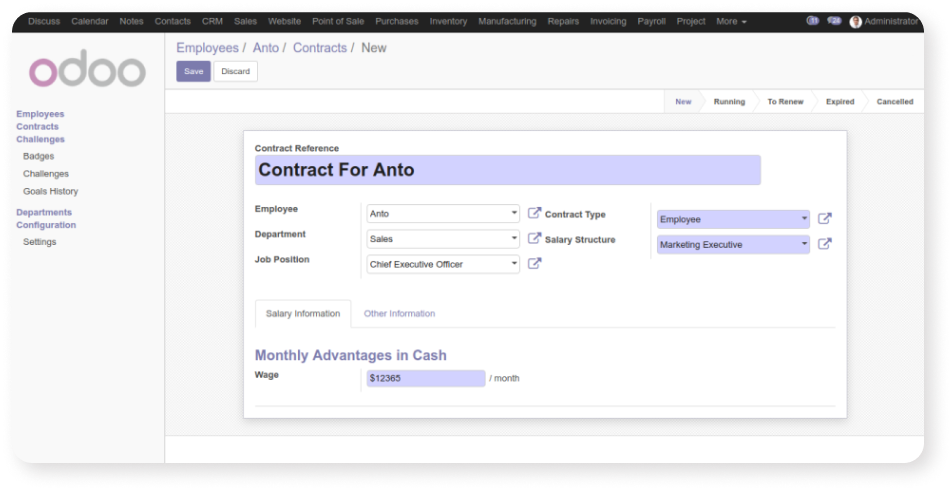

Supply-chain vendor management: Odoo

Recognised as an established play by Capterra, Odoo is an open source software that is flexible and can be adapted to SMEs or large corporations.

Its wide range of robust features include everything, from vendor onboarding to data analysis to payment reminders.

Odoo offers free pricing tiers, including a free option as well as a personalised one for €29.90 per month.

Capterra-Bewertung: 4.2/5 Sternen

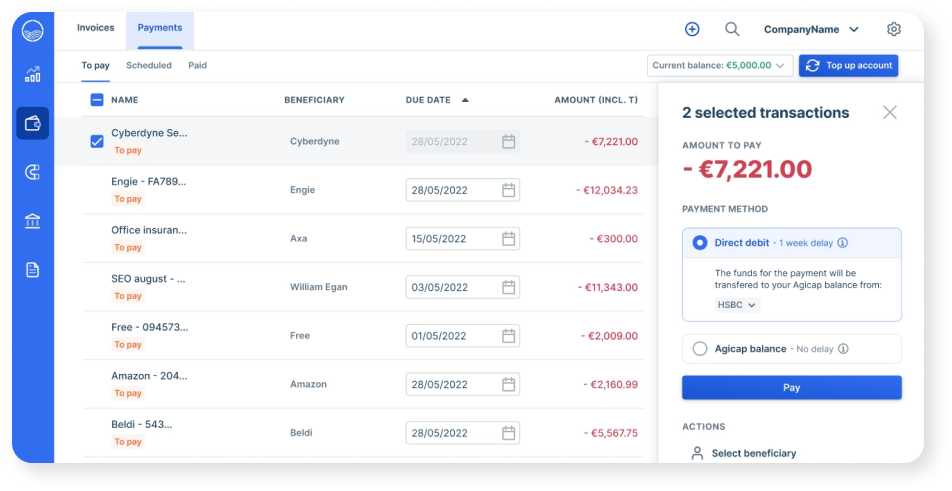

Cashflow-Management: Agicap

Agicap ist ideal für kleine und mittlere Unternehmen. Seine Automatisierungs- und Datenanalysetools unterstützen täglich mehr als 3 500 Finanzteams und ermöglichen die Verfolgung der Liquiditäten in Echtzeit.

Zufriedene Nutzer von Agicap heben die enorme Zeitersparnis hervor und schätzen die einfache Integration mit Bankkonten und externen Unternehmen.

Die Preise variieren je nach den spezifischen Anforderungen der Benutzer stark. Auf der Website lässt sich ganz einfach ein Kostenvoranschlag anfordern.

Capterra-Bewertung: 4.1/5 Sternen

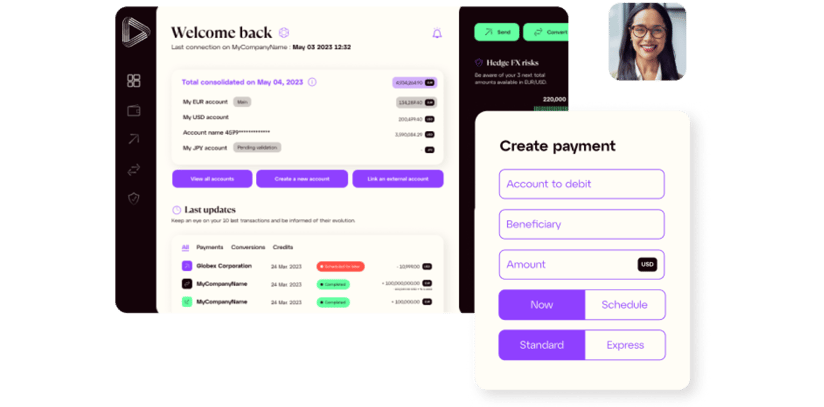

Internationale Zahlungen und Währungsrisikomanagement: iBanFirst

Während andere Mitglieder der Geschäftsleitung mit Begeisterung internationale Einnahmequellen erschließen und Offshore-Arbeitsplätze auslagern, muss der CFO auch die Risiken im Blick behalten.

Im Zusammenhang mit grenzüberschreitenden Transaktionen können exzessive Gebühren, langsame und fragmentierte Abläufe sowie unvorhersehbare Wechselkurse dem Finanzteam Alpträume bescheren.

iBanFirst macht Devisengeschäfte so übersichtlich, dass CFOs grenzüberschreitenden Zahlungen unter Kontrolle haben. Mit iBanFirst können Sie Geld beschaffen, wechseln, effizient in mehr als 140 Länder schicken und dabei gleichzeitig ihr Unternehmen vor der Volatilität des Devisenmarktes schützen.

Im Gegensatz zu vielen anderen Anbietern grenzüberschreitender Zahlungen gewährt iBanFirst vollständige Transparenz in Bezug auf Preise, Gebühren und Bedingungen. Und unser Team von Devisenexperten steht Ihnen bei jedem Schritt zur Seite. Für weitere Informationen setzen Sie sich noch heute mit uns in Verbindung.

Capterra-Bewertung: 4.7/5 Sternen

Kategorie