Transferir dinero entre países —ya sea a través de un banco o de un proveedor de servicios bancarios— tiene un coste. También requiere el uso de un sistema de pago específico y determinados datos para identificar las cuentas bancarias correspondientes. Además del nombre o la denominación social del receptor, se necesitan códigos bancarios específicos para identificar las cuentas correctas. Mientras que los dos métodos reconocidos internacionalmente para identificar las cuentas bancarias —IBAN y SWIFT— mantienen el monopolio en todo el mundo, se están probando sistemas alternativos en Rusia y China.

¿Cómo se reparten los costes en los pagos internacionales?

Para poder procesar los pagos internacionales se necesita la contribución de varios bancos: el del emisor y el del beneficiario, así como cualquier otro banco intermediario. El procesamiento de estos pagos genera comisiones que el emisor, como iniciador de la transacción, puede asumir, compartir o facturar al destinatario. Estas tres instrucciones de pago se denominan BEN, SHA y OUR. Entonces, ¿cuáles son las diferencias entre las opciones de cobro BEN, SHA, OUR y por qué las empresas, en particular, deben conocerlas para realizar sus pagos B2B ?

«SHA» (corresponde a «Shared» o compartido)

En cada transacción, los costes se comparten entre el beneficiario y el emisor del pago. Los costes del banco emisor corren a cargo de la parte que envía los fondos, mientras que los costes de los bancos intermediarios y beneficiarios se deducen del importe enviado y corren a cargo del beneficiario. Cuantas más instituciones intervengan, mayores serán los costes. Este sistema se utiliza en aproximadamente el 60 % de las transacciones del mercado.

«BEN» (corresponde a «Beneficiary» o beneficiario)

Los costes de la transacción se facturan al beneficiario del pago, es decir, se deducen de este importe. Este sistema no está muy extendido y solo representa el 10 % de las transacciones del mercado.

«OUR» (corresponde a «Our» o nosotros/nuestro)

El emisor del pago opta por cubrir todos los costes. Esto garantiza que el beneficiario reciba el pago completo. Este modelo representa alrededor del 30 % de las transacciones del mercado.

¿Qué es un código SWIFT?

El método SWIFT existe desde los años 70. Son las siglas de Society for Worldwide Interbank Financial Telecommunication (Sociedad para las Comunicaciones Interbancarias y Financieras Mundiales), un sistema de mensajería utilizado por los bancos y las instituciones financieras para enviar y recibir información y, en particular, para transferir pagos. En términos de usuarios, representa el método más reconocido para transferir fondos a nivel internacional, con más de 10 500 instituciones financieras y empresas en más de 200 países.

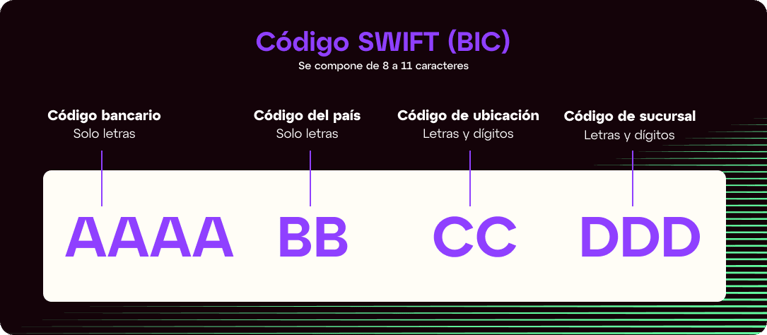

Para navegar por la red SWIFT, a cada institución financiera se le asigna un código único: un Business Identifier Code (Código de Identificación Comercial) o BIC. Ambos términos suelen utilizarse indistintamente, pero en la práctica, SWIFT es la organización emisora que controla el uso de los BIC, que a su vez a menudo se conocen como «códigos BIC».

Incluso se puede consultar la lista oficial completa de los BIC en uso en todo el mundo.

|

¿Sabía que...? El acrónimo BIC correspondía inicialmente a Bank Identifier Code (Código de Identificación Bancaria), pero en 2009 se actualizó la norma para incluir a las instituciones. Como el término BIC ya se utilizaba y estaba ampliamente aceptado, se mantuvo el acrónimo, pero la «B» ahora corresponde a «business». |

¿Cómo es un código SWIFT?

Los códigos SWIFT (o BIC) solo proporcionan información sobre el banco y están compuestos de la siguiente manera:

Mientras que algunos países como EE.UU., Australia, Singapur y Sudáfrica utilizan un número SWIFT, otros —especialmente en Europa y en algunas zonas de Oriente Medio, África del Norte y el Caribe— utilizan un número IBAN.

¿Qué es un número IBAN?

Introducido en 1997, un IBAN, o Número Internacional de Cuenta Bancaria, es un identificador único para una cuenta bancaria. Antes de su introducción, todos los países tenían sus propios formatos de cuentas bancarias, lo que daba pie a errores y retrasos en las transacciones transfronterizas. A partir de 2020, 79 países ya utilizaban los números IBAN para simplificar los pagos internacionales. Este sistema más reciente se puso en marcha para mejorar la verificación de los pagos transfronterizos y reducir los errores, los pagos rechazados, los retrasos en las transferencias, así como las comisiones bancarias. El registro IBAN ISO 13616, publicado por SWIFT, proporciona las especificaciones técnicas de los formatos nacionales IBAN de los países que utilizan esta norma bancaria.

¿Cómo es un IBAN?

Todos los números IBAN siguen el mismo formato, que comprende hasta 34 caracteres alfanuméricos, como se indica a continuación:

El formato comienza sistemáticamente con dos letras que hacen referencia al país en el que se encuentra la cuenta, seguidas de dos dígitos de control utilizados para la detección de errores. Termina con una serie de caracteres alfanuméricos específicos del país. Esta serie de dígitos, denominada BBAN o Número Básico de Cuenta Bancaria, varía en su longitud en función de las normas del país. Incluye toda la información relevante para determinar la cuenta bancaria en cuestión. Está compuesto a su vez por tres elementos: un código bancario, una sucursal y un número de cuenta.

Comprobar la validez de los datos bancarios es crucial para evitar el fraude en las transferencias bancarias y para establecer relaciones comerciales de confianza. Una forma de asegurarse de que el IBAN que se le ha facilitado es válido es introducirlo en un verificador de IBAN.

IBAN vs SWIFT

Ambos códigos son los dos métodos internacionalmente reconocidos para identificar las cuentas bancarias y permitir transferencias internacionales rápidas y correctas.

La principal diferencia entre ambos métodos es que, mientras el IBAN identifica una cuenta bancaria específica, el código SWIFT identifica el banco o la sucursal en la que se encuentra la cuenta.

Sin embargo, si tiene su sede en la Unión Europea, es posible que se encuentre con otro acrónimo: SEPA.

¿Qué es SEPA?

SEPA corresponde a Single Euro Payments Area, que significa Zona Única de Pagos en Euros, y es una forma de transferencia bancaria ampliamente utilizada en la Unión Europea. Fue introducida por primera vez en 2008 por el sector bancario y de pagos europeo con el objetivo de armonizar los pagos no monetarios en euros. A partir de 2020, SEPA cuenta con 36 miembros:

- 27 Estados miembros de la UE

- Los 4 miembros de la Asociación Europea de Libre Comercio

- Los 4 microestados que tienen acuerdos monetarios con la UE

- Reino Unido (incluso tras el Brexit)

SWIFT vs SEPA

Los pagos SEPA se realizan utilizando el número IBAN del destinatario. A diferencia de los pagos SWIFT, que funcionan en la mayoría de los países del mundo, los pagos SEPA solo pueden realizarse en euros a cuentas situadas en los países miembros. Dado que las transferencias SEPA solo pueden realizarse en una moneda, no hay tasas de conversión ni comisiones de transferencia. Esto significa que las transferencias pueden procesarse rápidamente, en 1 o 2 días, en comparación con los hasta 5 días de SWIFT. En definitiva, esto hace que SEPA sea un método de pago especialmente rápido, barato y seguro entre los países europeos. En el caso de un pago SEPA, las comisiones se comparten automáticamente.

Sistemas de pago globales alternativos

En sus esfuerzos por reducir su dependencia del todopoderoso dólar estadounidense, Rusia y China han estado buscando alternativas al sistema SWIFT. Dado que la mayor parte de sus transacciones bilaterales aún se realizan en dólares estadounidenses y se negocian a través del sistema SWIFT, los dos países están sometidos a la capacidad de Estados Unidos de bloquear sus transacciones en el sistema. Por consiguiente, China y Rusia están intensificando sus esfuerzos de desdolarización y trabajan para abandonar los sistemas financieros conectados a Estados Unidos.

En el Este, China lanzó el Sistema de Pagos Interbancarios Transfronterizos (CIPS) en 2015. Aunque el CIPS proporciona servicios de compensación y liquidación para los pagos y el comercio transfronterizo en renminbi (RMB), sigue dependiendo del sistema SWIFT como canal de comunicación. Por ahora… Sin embargo, la creación del CIPS está contribuyendo directamente a los esfuerzos de China por avanzar en la internacionalización de su moneda, en un esfuerzo por desvincularse finalmente del sistema SWIFT.

En Rusia, el Banco Central de Rusia ha estado desarrollando su propio sistema, llamado Sistema de Transferencia de Mensajes Financieros (SPFS). El país decidió desarrollarlo por primera vez en 2014 a raíz de las sanciones económicas que se le impusieron y, en particular, la amenaza de Estados Unidos de desconectar a Rusia del sistema SWIFT. Para Rusia y sus multimillonarias exportaciones, una desconexión del sistema SWIFT puede resultar desastroso, ya que pondría fin a todas las transacciones internacionales y provocaría una importante volatilidad de las divisas y una salida masiva de capitales. Rusia está en negociaciones para ampliar el uso de su SPFS con países en desarrollo como Turquía e Irán y, hasta la fecha, 23 bancos extranjeros —de países que van desde Armenia, Bielorrusia, Alemania, Kazajistán y Suiza— se han conectado al sistema.

No obstante, estos sistemas alternativos se encuentran todavía en fase de prueba y su relevancia a nivel mundial es limitada. Por ahora, los códigos SWIFT y los números IBAN siguen siendo los principales sistemas para efectuar transferencias transfronterizas de fondos. El uso de un número o código incorrecto podría hacer que la transferencia fuera rechazada y devuelta, y potencialmente acarrear costes no deseados. Un verificador de IBAN le proporcionará información detallada sobre el número IBAN al que está transfiriendo dinero, incluso si es válido y si pertenece a la cuenta bancaria correcta.

Categoría