La semaine dernière a été marquée encore une fois par une forte aversion au risque aboutissant à une baisse prononcée de l’euro face aux valeurs refuges (franc suisse, CHF ; yen japonais, JPY et dollar américain, USD). Les incertitudes concernant la durée du confinement (certaines études évoquent des mesures de limitation de la circulation des personnes jusqu’à l’été aux États-Unis) et l’accumulation des mauvais chiffres économiques ont incité à la prudence.

L’indicateur qui montre le mieux à quel point la période dans laquelle nous sommes est unique dans l’histoire moderne est celui des revendications hebdomadaires au chômage aux États-Unis. Lors de la semaine allant au 28 mars, elles ont atteint le record de 6,6 millions contre 3,7 millions une semaine plus tôt. Historiquement, de tels niveaux n’ont jamais été atteints ou même frôlés. Le précédent record, hors période de coronavirus, avait été établi en 1982, à 695 000, lorsque les États-Unis étaient entrés en récession en raison de la politique monétaire restrictive de la Réserve fédérale américaine (Fed). Les revendications hebdomadaires enregistrées en Californie (à 872 000) dépassent à elles seules le record de 1982.

Nouvel élan baissier pour l’EUR/USD

L’euro a temporairement repris de la hauteur face au dollar en début de semaine dernière après la mise en place par la Fed de nouvelles lignes de swaps en dollars pour un panel plus large de banques centrales. Il s’agissait de la troisième opération de ce type depuis le 15 mars dernier. Grâce à ces lignes de swaps, les acteurs financiers non américains (par exemple des banques asiatiques) peuvent continuer de se refinancer en dollar (USD) à bas coût. L’abondance de dollars dans le système monétaire international a abouti à une chute temporaire de la devise américaine.

Pour la paire EUR/USD, cela s’est traduit par un point haut hebdomadaire à 1,117 0 la semaine passée, mais la tendance à la baisse a vite repris le dessus par la suite, notamment en raison d’un regain avec du risque politique en zone euro. Les divergences profondes entre le Nord et le Sud de la zone sur les mécanismes à mettre en œuvre de manière coordonnée pour apporter une réponse budgétaire à la crise ont poussé l’euro vers les 1,08.

Le prochain test pour la monnaie unique sera la réunion de l’Eurogroupe (réunissant les ministres des Finances de la zone euro) qui doit avoir lieu mardi soir. La feuille de route fixée par le Conseil européen (chefs d’État et de gouvernement) est limpide : il faut apporter des solutions. Cependant, les dissensions restent profondes et, comme c’est souvent le cas au niveau européen, l’accord final qui pourrait être trouvé ne sera qu’a minima. Ajoutons à cela la dégradation continue des indicateurs économiques en Europe, nous avons un cocktail idéal pour que l’euro continue sa baisse vers les 1,06-1,05 dans les semaines à venir.

Le franc suisse (CHF) ne joue plus son rôle de valeur refuge

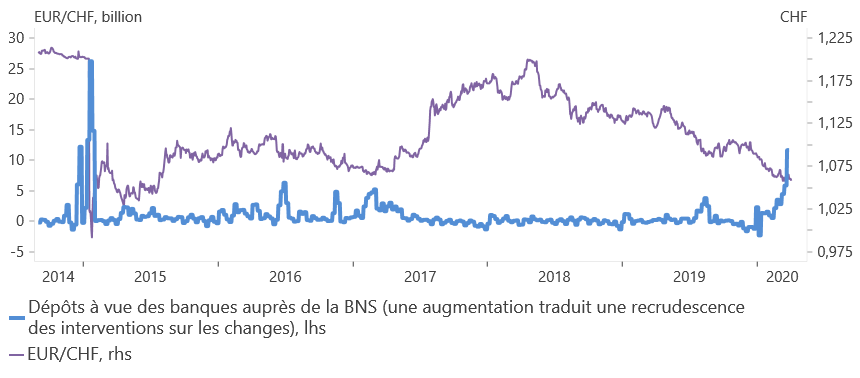

En revanche, la baisse de l’euro face au franc suisse est plus limitée depuis le début de l’année (- 2,8 %) en raison des interventions massives de la Banque nationale Suisse (BNS) sur le marché des devises. Le graphique ci-dessous présente l’évolution des dépôts à vue des banques auprès de la BNS qui servent de baromètre pour estimer le niveau des interventions.

Les dernières données disponibles montrent que la BNS a dû acheter l’équivalent en devises de près de 10 milliards de francs sur une semaine pour limiter l’appréciation du CHF. Il s’agit du niveau le plus important depuis début 2015 avant que la BNS n’ait été contrainte, sous la pression du marché, d’abandonner le cours plancher à 1,20 pour l’EUR/CHF. La banque centrale devrait continuer d’être très active dans les prochaines semaines et user autant que nécessaire de l’arme de l’intervention sur les changes pour sauvegarder le niveau situé à 1,05 sur l’EUR/CHF. Les autres armes à sa disposition, notamment une baisse des taux, sont inefficaces tant sa politique monétaire est déjà expansionniste.

Pour l’instant, rien n’indique que la BNS va perdre le bras de fer engagé avec le marché, comme en 2015. Mais il est certain que plus l’aversion au risque perdurera, plus il lui sera difficile d’avoir une action efficace sur les taux de changes.

Cet article ne constitue en aucun cas un conseil en matière d’investissement.

Catégories