Datum

Jump straight to

- Revolut im Vergleich zu iBanFirst – ein Überblick

- Revolut Business im Vergleich zu iBanFirst: die wesentlichen Merkmale

- Kundenbetreuung – In-App-Chat im Vergleich zu maßgeschneidertem menschlichen Support

- Preisgestaltung – die Gebühren bei iBanFirst und Revolut unter der Lupe

- Für wen ist Revolut gedacht?

- Für wen ist iBanFirst gedacht?

- Revolut im Vergleich zu iBanFirst – Welcher Anbieter internationaler Zahlungsdienstleistungen passt besser zu Ihnen?

- Häufig gestellte Fragen

Teilen Sie diesen Artikel

Falls Sie ein europäisches Unternehmen führen, das

- regelmäßig mit ausländischen Zulieferern, Auftragnehmern und Partnern Geldgeschäfte in Devisen durchführt,

- sein Währungsrisiko effektiv verwalten muss,

- oder sich eine kompetente Anleitung für den FX‑Markt wünscht,

erweist sich Revolut möglicherweise nicht als Antwort auf all Ihre Bedürfnisse.

Hier kommt iBanFirst ins Spiel. Diese speziell für kleine und mittelständische Unternehmen entwickelte Lösung für grenzüberschreitende Zahlungen bietet mehr als nur die Basics. Mit seinen belastbaren Instrumenten zur Steuerung des Währungsrisikos und erfahrenen FX‑Fachleuten verfolgt iBanFirst einen stärker spezialisierten Ansatz im Umgang mit der Komplexität globaler Transaktionen.

Um Ihnen die Entscheidung zu erleichtern, welches der beiden Angebote besser zu Ihrem Unternehmen passt, stellen wir im folgenden Artikel die Unterschiede zwischen Revolut und iBanFirst dar.

Revolut im Vergleich zu iBanFirst – ein Überblick

Revolut wurde 2015 im Vereinigten Königreich als finanzielle Super-App auf den Weg gebracht und konnte sich in kürzester Zeit als eine der weltweit ersten Neobanken etablieren. Für Vielreisende, Freiberufler, Ich-AGs und alle, die Geld ins Ausland schicken, wurde sie so gut wie unumgänglich.

2017 erweiterte Revolut sein Angebot und führte Funktionalitäten ein, die es Kleinunternehmen ermöglichen, mühelos Zahlungen zu tätigen und zu empfangen, Währungen zu tauschen, Wechselkursrisiken sowie Personalaufwendungen zu verwalten uvm.

Das 2016 gegründete Unternehmen iBanFirst ist ein Anbieter grenzüberschreitender Zahlungsdienstleistungen, der sich ausschließlich an weltweit tätige KMU wendet. iBanFirst verbindet modernste Technologie mit dem Faktor Mensch in Gestalt eigens abgestellter FX-Fachleute, damit jeder einzelne Kunde in den Genuss eines reibungslosen Zahlungsablaufs kommt.

Mit seinen speziell auf Unternehmen ausgerichteten Funktionen wie Mehrfachwährungskonten, kundenspezifischen Abläufen bei der Genehmigung von Zahlungen, Zahlungsverfolgung, FX-Warnungen sowie einer ganzen Palette an Lösungen zum Management des Währungsrisikos, dazu der Unterstützung durch ein erfahrenes und proaktives Team von Fachleuten im Bereich Zahlungen macht iBanFirst es kleinen und mittelständischen Unternehmen wesentlich einfacher, effizient mit mehreren Währungen zu arbeiten.

Fazit: Revolut bietet einer ganzen Bandbreite von Kunden eine vielseitige, technikbasierte Plattform hauptsächlich für den privaten Gebrauch, während iBanFirst den Schwerpunkt auf eine spezialisierte, praxisorientierte Dienstleistung legt, die sich insbesondere an KMU mit grenzüberschreitendem Zahlungsverkehr richtet.

Revolut Business im Vergleich zu iBanFirst: die wesentlichen Merkmale

Revolut Business

Revolut Business bietet, abhängig von der gewählten Kontostruktur, eine Vielzahl von Merkmalen. Geboten werden eine kostenlose und drei kostenpflichtige Optionen mit unterschiedlichem Leistungsumfang und Preis.

Für die Abwicklung grenzüberschreitender Transaktionen stehen Mehrfachwährungskonten zur Auswahl, mit denen mehr als 25 Währungen empfangen und gesendet werden können, dazu lokale Konten in GBP, USD und EUR. Sie ermöglichen kundenspezifische Abläufe bei der Genehmigung von Zahlungen, Devisenpaar-Warnungen, Limit- und Stop-Orders sowie feste und flexible Termingeschäfte.

Revolut Business beinhaltet überdies Funktionen zur Verwaltung von Ausgaben. So können Sie Ihrem Team sowohl physische als auch virtuelle Firmen-Debitkarten zur Verfügung stellen, Ausgaben begrenzen, Transaktionen verfolgen und festlegen, wo die Karten verwendet werden dürfen.

Dank Händler-Konten und Optionen zur Zahlungsabwicklung haben Unternehmen die Möglichkeit, Zahlungen über verschiedene Wege entgegenzunehmen, darunter Online-Gateways, integrierter E‑Commerce sowie kontaktlos per QR‑Code.

Darüber hinaus macht die Revolut Business App eine mobile Verwaltung Ihrer Finanzen möglich. Die Plattform unterstützt die Integration von Software wie Xero, QuickBooks und Sage.iBanFirst

Das Angebot von iBanFirst wendet sich ausschließlich an kleine und mittelständische Unternehmen, die grenzüberschreitende Zahlungen zu bewerkstelligen haben.

Über die iBanFirst-Plattform lassen sich sofort Mehrfachwährungskonten in mehr als 30 Währungen eröffnen und somit ganz einfach Zahlungen in mehr als 140 Ländern empfangen, aufbewahren und senden.

Maßgeschneiderte Zugangsrechte und Regeln zur Zahlungsfreigabe gewährleisten, dass die Transaktion den internen Vorgaben Ihres Unternehmens entspricht und machen dadurch den Vorgang sicherer und beherrschbarer.

Besonders hervorzuheben ist der iBanFirst Payment Tracker, der es sowohl Ihnen als auch dem Zahlungsempfänger ermöglicht, in jedem Stadium die Zahlung zu verfolgen. Dies erweist sich als besonders nützlich etwa im Falle von Zulieferern, die vor dem Versenden einer Bestellung eine Zahlungsbestätigung verlangen.

iBanFirst bietet zudem belastbare Instrumente zum Management des Wechselkursrisikos. So können Sie beispielsweise FX-Warnungen einrichten und sich benachrichtigen lassen, wenn eine Devise Ihren Zielpreis erreicht, und per Börsenauftrag Umrechnungskurse optimieren. Über Kontrakte über Zahlungen mit festen Devisentermingeschäften und Kontrakte über Zahlungen mit flexiblen Devisentermingeschäften hinaus hat iBanFirst verschiedene Zahlungen mit dynamischen Devisentermingeschäften im Angebot. In Verbindung mit der Unterstützung durch unsere FX-Fachleute ermöglicht es dieser gut bestückte Werkzeugkasten, Ihre Strategie zum Management von Wechselkursschwankungen komplett auf die Ansprüche und Ziele Ihres Unternehmens zuzuschneiden und das mit Wechselkursschwankungen einhergehende Risiko wirksam einzudämmen.

Damit Finanzgeschäfte noch glatter laufen, lässt sich die iBanFirst-Plattform mit Ihrer bestehenden Treasury-Software verbinden. Sie haben außerdem die Möglichkeit, Ihre externen Konten mit iBanFirst zu verknüpfen und direkt vom iBanFirst-Dashboard aus sämtliche Salden einzusehen.

Fazit: Wenn Sie eine vielseitige, technologiebasierte Plattform suchen, die den unterschiedlichen Anforderungen Ihrer finanziellen Checkliste genügt, könnte Revolut Business eine sehr gute Option darstellen – je nachdem, welche Kontovariante Sie wählen. Wenn Sie jedoch großen Wert auf zuverlässige und schnelle grenzüberschreitende Zahlungen, leistungsfähige Instrumente zum Management des Wechselkursrisikos und individuelle Betreuung legen, wäre u. U. iBanFirst der passende Partner für Ihr KMU.

Kundenbetreuung – In-App-Chat im Vergleich zu maßgeschneidertem menschlichen Support

Kundenbetreuung bei Revolut Business

Die Betreuung der Business-Kunden läuft bei Revolut hauptsächlich über den In-App-Chat. Die Nutzer können auf diese Weise mit Kundenbetreuern Kontakt aufnehmen und sich bei Fragen zu Konten, Transaktionen oder anderen Problemen helfen lassen. Die Chat-Funktion ist von der Revolut-Business-App und von der Internet-Plattform aus zugänglich. Weitere Support-Möglichkeiten stehen in Form eines Help Centers, des Community Forums sowie im Falle nicht dringender Anfragen per E-Mail zur Verfügung. Lediglich Kunden, die ein „Enterprise“-Konto abonniert haben, können direkt mit einem Kundenbetreuer sprechen.

Sollten sich jedoch irgendwelche Probleme mit Ihrem Revolut-Konto ergeben – sei es ein Problem mit einer Zahlung, ein Betrugsfall oder Schwierigkeiten beim Zugriff auf Ihr Konto – kann es vorkommen, dass Sie mehrere Tage auf eine Antwort warten müssen und von einem Mitarbeiter zum anderen weitergereicht werden. In einem Unternehmen mit zahlreichen internationalen Zahlungsvorgängen können solche Verzögerungen schwerwiegende Probleme verursachen, wie zum Beispiel verpasste Steuerfristen, nicht bezahlte Zulieferer, blockierte Auslieferungen uvm. Die Tatsache, dass die Kundenbetreuung im Wesentlichen über die Chat-Funktion erfolgt, könnte sich für Unternehmen, die schnelle und zuverlässige Unterstützung bei grenzüberschreitenden Transaktionen benötigen, als Nachteil erweisen.

Kundenbetreuung bei iBanFirst

iBanFirst zeichnet sich durch seinen individuellen und von Menschen geleisteten Support aus. Jedem Kunden wird ein eigener Kundenbetreuer zugeteilt, der Ihr Unternehmen bald schon in- und auswendig kennt. Sollten Sie also jemals Hilfe benötigen, haben Sie die Gewissheit, dass Ihr Gesprächspartner Ihre spezifischen Bedürfnisse kennt und versteht. Dank seiner 12 regionalen Büros in Europa kann iBanFirst auf länderspezifisches Fachwissen zurückgreifen und dadurch noch besseren und schnelleren Kundendienst erbringen.

Der Support ist über mehrere Kanäle schnell und bequem zu erreichen (Telefon, Chat und E-Mail). Falls Sie sich zunächst selbst an einer Lösung versuchen möchten, finden Sie im Help Center nützliche Informationen über Konten, für internationale Zahlungen gültige Vorgaben, Wechselkurse und zahlreiche andere Themen.

Bei dieser Art individualisierter Unterstützung steht nicht allein das Lösen von Problemen im Mittelpunkt, sondern ebenso die proaktive, fachkundige Begleitung. Egal, ob es darum geht, sich im Devisenmarkt zurechtzufinden, das passende Konto auszuwählen, oder eine Strategie zum Risikomanagement zu entwickeln – die Ratschläge Ihres Kundenbetreuers sind immer auf Ihren speziellen Fall zugeschnitten.

Für ein Unternehmen, bei dem grenzüberschreitende Transaktionen zum Geschäft gehören, ist diese Art von direkter, wohlinformierter Unterstützung Gold wert. Der von iBanFirst praktizierte Ansatz gewährleistet, dass Sie einen festen Ansprechpartner haben, der Ihnen helfen kann, Risiken zu steuern und einen reibungslosen Geschäftsablauf zu garantieren. Diesen Aspekt heben Kunden übrigens oftmals besonders hervor, wenn sie sich zu den Vorteilen einer Zusammenarbeit mit iBanFirst äußern.

Preisgestaltung – die Gebühren bei iBanFirst und Revolut unter der Lupe

Gebühren bei Revolut Business

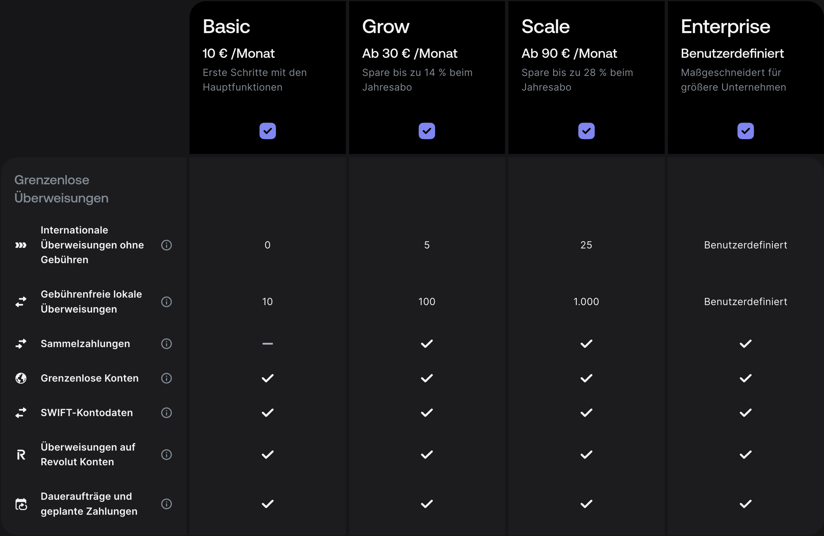

Revolut verfügt über 4 Preisstufen für Geschäftskonten.

Die kostenlose Stufe Basic bildet das Einstiegsniveau mit fünf gebührenfreien Inlandsüberweisungen und einem Währungstausch zum Interbankensatz in Höhe von 1000 €. Für jede weitere Transaktion fallen zusätzliche Gebühren an. Falls Sie gebührenfreie internationale Zahlungen vornehmen wollen, müssen Sie einen Vertrag für mindestens 19 € pro Monat („Grow“) abschließen.

Die Stufe „Grow“ beinhaltet fünf internationale Überweisungen sowie 100 gebührenfreie Inlandsüberweisungen. Zudem sind Sie berechtigt, 10 000 € zum Interbankensatz zu tauschen. Für ein Unternehmen mit internationaler Reichweite reicht dieses Transaktionsvolumen u. U. nicht aus, um alle Zulieferer oder Auftragnehmer zu bezahlen.

Die Stufe „Scale“ für 79 € pro Monat ist da schon etwas großzügiger dimensioniert und bietet 25 gebührenfreie internationale Transaktionen, 1 000 gebührenfreie Inlandsüberweisungen sowie die Möglichkeit, 50 000 € zum Interbankensatz umzutauschen. Diese Variante könnte für kleine bis mittlere Unternehmen mit einem etwas höheren Transaktionsvolumen die passende Lösung sein.

Für größere Unternehmen bietet Revolut eine Stufe „Enterprise“. Sie können maßgeschneiderte Konditionen für gebührenfreie internationale Überweisungen aushandeln und Ihren Wechselkurs-Höchstsatz am Interbankensatz orientieren. Dies ist übrigens die einzige Preisstufe, die Kundenbetreuung anbietet, die über simple Chats hinausgeht und einen direkteren, persönlichen Kontakt vorsieht. Genauere Einzelheiten erfahren Sie beim Revolut-Sales-Team.

Sollten Sie den in der jeweiligen Preisstufe vorgesehenen Umfang überschreiten,

- werden für jede Inlandsüberweisung 0,20 € fällig.

- Internationale Überweisungen kosten jeweils 5 €.

- Währungsumtausch schlägt mit einer Gebühr von 0,6 % zu Buche, die bei Umtausch außerhalb des Handelstags auf 1 % steigt.

Die Gebührenstruktur bei Revolut ist zwar einigermaßen transparent, doch summieren sich Zusatzgebühren für Währungsumtausch, zusätzliche Überweisungen und Kartendienstleistungen recht schnell, wodurch die Gesamtkosten am Ende wesentlich höher liegen können als erwartet.

Gebühren bei iBanFirst

iBanFirst unterscheidet sich von Revolut Business dahingehend, dass es eine transparente Pay-as-you-go-Preisstruktur ohne monatliche oder Abogebühren anbietet. Dank dieser flexiblen Gestaltung können Unternehmen sicher sein, dass sie nur für tatsächlich in Anspruch genommene Leistungen zahlen.

Ein weiterer Vorteil bei iBanFirst besteht darin, dass die meisten Kontoverwaltungskosten entfallen. Dadurch können Unternehmen effizient und ohne laufende Kostenlast wirtschaften. So sieht das im Detail aus:

|

Posten |

zugehörige Gebühr |

|

Kontoeröffnung |

Kostenlos |

|

Instandhaltung |

Kostenlos |

|

Online-Kontoauszüge |

Kostenlos |

|

Unbegrenzter Zugriff auf den Kontoverlauf |

Kostenlos |

|

Überwachung und Verwaltung von Konzernkonten mit mehreren angeschlossenen Unternehmen |

Kostenlos |

|

Kontoschließung |

Kostenlos |

Bei Zahlungen wählt iBanFirst den einfachen Weg:

:|

Posten |

zugehörige Gebühr |

|

Zahlungen zwischen iBanFirst-Konten (Sofortzahlung) |

Kostenlos |

|

SEPA-Zahlungen |

Kostenlos |

|

DSP-Zahlungen |

€5 |

|

SWIFT-Zahlungen |

€0/BEN1, €5/SHARE2, €10/OUR3 |

|

Zuschlag für Expresszahlungen |

€6 |

|

Echtzeit-Payment-Tracker |

Kostenlos |

|

Zugang zu Zahlungsnachrichten der Banken |

Kostenlos |

Beim Währungsumtausch wendet iBanFirst einen Wechselkurs an, der sich vom Interbankensatz unterscheidet. Diese sogenannte Kursspanne hängt von der Währung und dem Transaktionsvolumen ab. Die angebotenen Tarife sind dennoch konkurrenzfähig und stehen in einem ausgeglichenen Preis-Leistungs-Verhältnis.

Vorteilhaft ist überdies die Tatsache, dass iBanFirst sämtliche Gebühren vorab deutlich ausweist, sodass Ihnen unangenehme Überraschungen erspart bleiben, wenn Sie Geld schicken, empfangen oder umtauschen. Vor Abschluss einer Transaktion wissen Sie also genau, mit welchen Kosten Sie zu rechnen haben.

Fazit: iBanFirst bietet ein flexibles Pay-as-you-go-Modell ohne Abogebühren, das ideal ist für Unternehmen, die nur das bezahlen möchten, was sie tatsächlich in Anspruch genommen haben. Die von Revolut verwendete Gebührenstruktur sieht Zusatzkosten vor, sobald Sie Ihr monatliches Limit überschritten haben. Dadurch kann eine Vorhersage der zu erwartenden Kosten schwieriger werden, insbesondere dann, wenn Ihr Transaktionsvolumen sich jeden Monat ändert. Hinzu kommt, dass Revolut innerhalb des vereinbarten Umfangs Wechselkurse zum Marktmittelkurs verwendet, iBanFirst jedoch trotz Kursspanne äußerst wettbewerbsfähige Wechselkurse bietet.

Für wen ist Revolut gedacht?

Für wen ist iBanFirst gedacht?

iBanFirst ist vor allen Dingen für kleine und mittelständische Unternehmen konzipiert, die regelmäßig internationale Zahlungen senden, empfangen und verfolgen müssen. Es empfiehlt sich sehr für Unternehmen, die bei der effizienten Abwicklung grenzüberschreitender Transaktionen sowohl auf modernste Technologie als auch auf individuelle Betreuung setzen. Den größten Nutzen aus iBanFirst ziehen – laut deren eigenen Angaben – Import- und Exportunternehmen, Groß- und Einzelhändler mit Geschäftspartnern im Ausland sowie Firmen mit weltweiten Niederlassungen oder Vertretungen.

Die Plattform bietet leistungsfähige Tools zur Abwicklung grenzüberschreitender Zahlungen, zur Verwaltung des Währungsrisikos uvm. und verwendet dabei eine transparente Pay-as-you-go-Preisstruktur. Überdies wird jedem Kunden ein eigener Kundenbetreuer zur Seite gestellt, der fachkundige und auf die jeweilige Geschäftstätigkeit zugeschnittene Beratung bietet. Wenn Sie modernste Technik und Unterstützung durch echte Menschen schätzen, ist iBanFirst die erste Wahl.Revolut im Vergleich zu iBanFirst – Welcher Anbieter internationaler Zahlungsdienstleistungen passt besser zu Ihnen?

|

|

iBanFirst |

Revolut |

|

Hauptzielgruppe |

Unternehmen |

Einzelpersonen, Selbständige, Unternehmen |

|

Reichweite |

hauptsächlich EU |

weltweit |

|

wesentliche Merkmale |

weltweite Konten in mehr als 30 Währungen, Payment Tracker, Festverträge, Zahlung mit flexiblem Devisentermingeschäft und Zahlung mit dynamischem Devisentermingeschäft. |

weltweite Konten in 25 Währungen, Debitkarten, Revolut Pay |

|

Preisgestaltung |

|

beginnt bei 19 €/Monat, inkl. 100 gebührenfreie Inlandsüberweisungen und 5 gebührenfreie internationale Überweisungen. |

|

Kundenbetreuung |

eigener Kundenbetreuer für jeden Kunden; Kontakt per Telefon, Chat und E-Mail ebenfalls verfügbar. |

In-App-Chat oder E-Mail; telefonische Unterstützung nur für die Preisstufe „Enterprise“ erhältlich. |

Die Entscheidung zwischen Revolut und iBanFirst beruht letztlich darauf, was für Ihr Unternehmen den größten Wert darstellt:

Revolut ist optimal, wenn Sie nach einer breit aufgestellten, technikbasierten Plattform suchen, die mit einem Tool mehrere finanzielle Aufgaben erledigt. Es eignet sich für Selbständige und kleine Unternehmen, die eine vielseitige Lösung mit Merkmalen wie Mehrfachwährungskonten, Auslagenverwaltung und Zahlungsabwicklung benötigen. Die von Revolut praktizierten Preisstufen erfordern jedoch eine genaue Überwachung, da beim Überschreiten des festgesetzten Limits zusätzliche Gebühren anfallen. Hinzu kommt, dass der hauptsächlich auf Chats beruhende Kundendienst für Unternehmen mit höherem Bedarf an direkter, personalisierter Unterstützung möglicherweise nicht ausreichend ist.

Im Gegensatz dazu ist iBanFirst ausgerichtet auf kleine und mittelständische Unternehmen, bei denen internationale Zahlungen zum Alltag gehören und die einen stärker spezialisierten Ansatz brauchen. Sollten Sie im Import, Export oder Großhandel tätig oder in mehreren Ländern vertreten sein, erweist sich die leistungsfähige Plattform von iBanFirst in Verbindung mit der Unterstützung durch FX-Fachleute als ausgesprochen vorteilhaft. Mit seiner transparenten Pay-as-you-go-Preisgestaltung und seiner individuellen Betreuung stellt iBanFirst das Know-how und die Tools zur Verfügung, die Sie brauchen, um sich in der komplexen Welt grenzüberschreitender Transaktionen zurechtzufinden.

Zusammengefasst lässt sich sagen: Wer eine vielseitige Plattform für breitgefächerte Aufgaben sucht, ist bei Revolut gut aufgehoben. Wer jedoch den Schwerpunkt auf effiziente internationale Zahlungen mit transparenter Preisgestaltung und individueller Unterstützung legt, fährt mit iBanFirst vermutlich besser. Beantragen Sie Ihr kostenloses iBanFirst-Konto hier.Häufig gestellte Fragen

Ist iBanFirst eine Bank?

iBanFirst ist keine klassische Bank, sondern ein in Europa und dem Vereinigten Königreich zugelassener Zahlungsdienstleister. iBanFirst ist SEPA-zertifiziert und Mitglied des SWIFT-Netzwerks.

Wer kann ein iBanFirst-Konto beantragen?

Jedes Unternehmen mit einem jährlichen Volumen an internationalen und Devisenzahlungen von mehr als 200 000 €. Einschränkungen sind möglich je nach Ursprungsland, Geschäftsbereich und Herkunft der Geldmittel.

Wie kann ich den iBanFirst-Support erreichen?

Setzen Sie sich mit iBanFirst über dieses Kontaktformular in Verbindung oder rufen Sie in einem der 12 lokalen iBanFirst-Büros an, die in großen europäischen Städten angesiedelt sind. Als Bestandskunde können Sie mit Ihrem zuständigen Kundenbetreuer per E-Mail, Telefon oder über die Plattform kommunizieren.

Taugt Revolut als Unternehmenskonto?

Revolut ist eine gute Lösung für Kleinunternehmen und Selbständige, die eine vielseitige, technikbasierte Plattform mit Funktionen wie Mehrfachwährungskonten und Auslagenverwaltung suchen. Für jene Unternehmen, die spezialisierte Tools für internationale Zahlungen sowie individuelle Unterstützung wünschen, ist vermutlich iBanFirst aufgrund seines maßgeschneiderten Ansatzes bei grenzüberschreitenden Transaktionen die bessere Wahl.

Kategorie