Datum

Direkt zu

- Welches sind die gängigsten Zahlungssysteme in Europa?

- Wie unterscheiden sich SWIFT und SEPA?

- Welche Informationen benötigen Sie, wenn Sie eine internationale Zahlung durchführen möchten?

- Wann kommen IBAN- und SWIFT/BIC-Codes zum Einsatz?

- Wie lange braucht eine internationale Zahlung mit SWIFT?

- Ihr zuverlässiger Partner für internationale Zahlungen

Teilen Sie diesen Artikel

Schon klar, der internationale Zahlungsverkehr ist keine einfache Sache. Den ganzen Fachjargon und die vielen verschiedenen Vorgänge muss man zuerst einmal verstehen. Trotz allem sind internationale Zahlungen für viele Unternehmen unumgänglich. Je besser Sie jedoch die Besonderheiten des internationalen Zahlungsverkehrs verstehen, desto eher können Sie Ihrem Unternehmen Zeit und Geld sparen.

Hier kommen wir ins Spiel. In diesem Artikel erklären wir Ihnen die internationalen Zahlungssysteme, die innerhalb und außerhalb Europas hauptsächlich verwendet werden. Wir zeigen Ihnen, wie diese Systeme funktionieren, wie viel Zeit Sie jeweils veranschlagen müssen und mit welchen Kosten zu rechnen ist.

Welches sind die gängigsten Zahlungssysteme in Europa?

Fangen wir mit den Grundlagen an und betrachten wir die verschiedenen in Europa verwendeten Zahlungssysteme: SWIFT und SEPA.

SWIFT (Society for Worldwide Interbank Financial Telecommunication) wurde in den 1970er Jahren gegründet und ist weltweit das älteste System für internationale Überweisungen. Es wird von über 11 000 Einrichtungen in 200 Ländern genutzt. Fast die Hälfte (40 %) aller internationalen Überweisungen werden über das SWIFT-Netz abgewickelt.

SEPA (Single Euro Payment Area) hingegen ist ein in Europa angesiedeltes Zahlungsnetzwerk. Seit seiner vollständigen Einführung im Jahr 2014 wird es gegenwärtig von 38 europäischen Ländern genutzt, darunter etliche, die nicht der Eurozone oder der Europäischen Union angehören, wie Island, die Schweiz und das Vereinigte Königreich.

Doch wie unterscheiden sich diese beiden Systeme in der Abwicklung internationaler Zahlungen? Und welches ist für Ihr Unternehmen besser geeignet? Die Antwort finden Sie hier

Wie unterscheiden sich SWIFT und SEPA?

Der wesentliche Unterschied besteht darin, dass mit SWIFT Zahlungen in verschiedenen Währungen vorgenommen werden können, während SEPA-Zahlungen nur zwischen Bankkonten, die in Euro geführt werden, möglich sind.

Während Sie mit SEPA beispielsweise problemlos eine Zahlung von einem deutschen auf ein spanisches Konto vornehmen könnten, müssten Sie SWIFT verwenden, um von demselben deutschen Konto eine Zahlung an einen japanischen Empfänger zu tätigen.

Überdies sind grenzüberschreitende Zahlungen mit SEPA in der Regel schneller und kostengünstiger als mit SWIFT. Es kann jedoch vorkommen, dass bei Zahlungen außerhalb der Eurozone, z. B. aus dem oder in das Vereinigte Königreich, der Auftraggeber oder der Empfänger Währungsumrechnungsgebühren entrichten muss:

Welche Informationen benötigen Sie, wenn Sie eine internationale Zahlung durchführen möchten?

Nun zu den konkreten Fragen. Neben den Angaben zu den Konten des Auftraggebers und des Empfängers werden für internationale Zahlungen möglicherweise folgende Nummern bzw. Codes benötigt:

- IBAN (International Bank Account Number)

- SWIFT-Code bzw. BIC (Business Identifier Code).

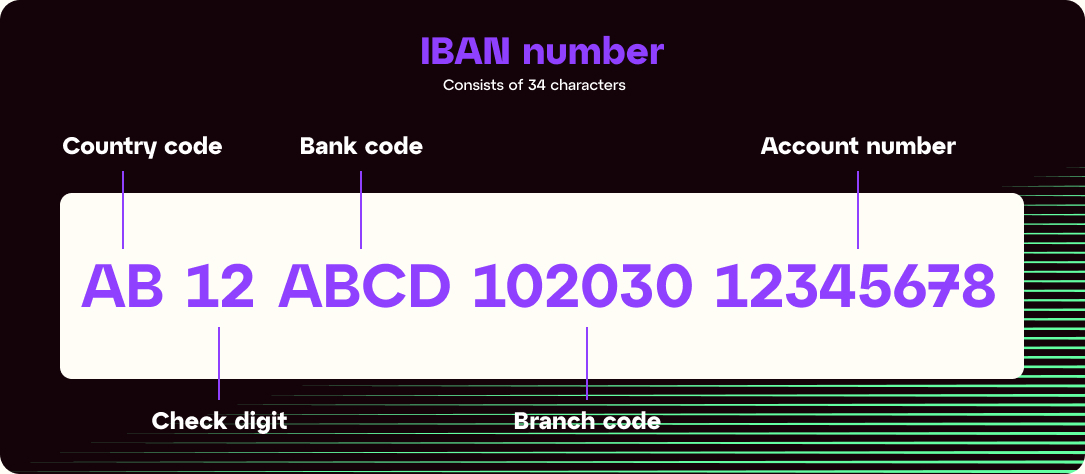

Einfach gesagt dient die IBAN zur Identifizierung eines einzelnen Bankkontos. Klicken Sie hier, wenn Sie mehr über die technischen Spezifikationen des IBAN-Formats der einzelnen Teilnehmerländer wissen möchten.)

Sie können eine IBAN-Nummer mit einem Online-IBAN-Checker überprüfen, bevor Sie eine internationale Zahlung in Auftrag geben

Beispiel für eine IBAN-Nummer

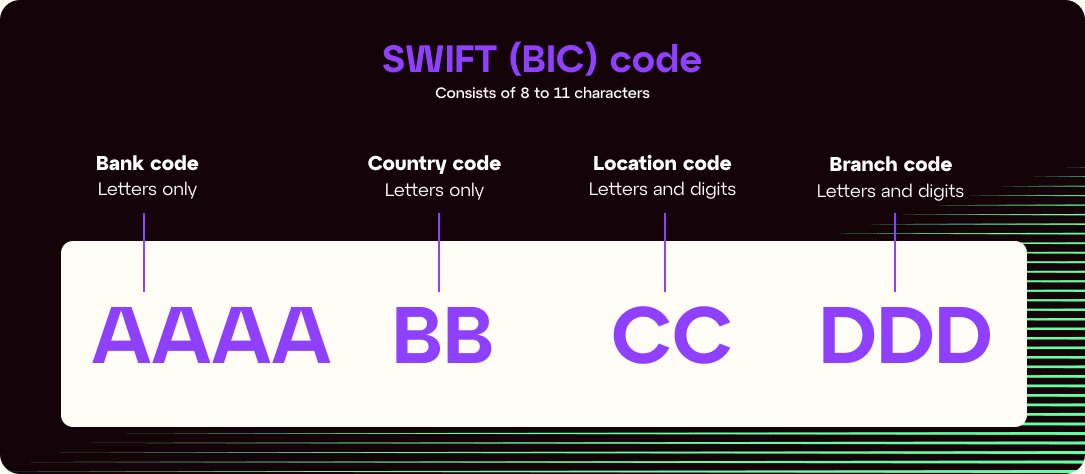

Im Gegensatz zu IBAN dient der SWIFT/BIC-Code zur Identifizierung eines Finanzinstituts und nicht eines einzelnen Bankkontos. Ein BIC-Code besteht aus 11 alphanumerischen Zeichen, die jeweils die Bank, den Standort, das Land und die Filiale identifizieren.

Jedem Finanzinstitut im SWIFT-Netzwerk wird ein eindeutiger Code zugewiesen: der Business Identifier Code oder BIC.

SWIFT und BIC werden oft synonym verwendet, aber genau genommen ist SWIFT die Organisation, die die BICs vergibt und kontrolliert. Die vollständige Liste der derzeit weltweit verwendeten BICs können Sie hier einsehen.

Beispiel für einen SWIFT/BIC-Code

Wann kommen IBAN- und SWIFT/BIC-Codes zum Einsatz?

IBAN-Nummern wurden ursprünglich für den Zahlungsverkehr in der Eurozone entwickelt, sind jedoch mittlerweile in über 70 Ländern weltweit notwendig bzw. empfohlen. Die Liste der Länder, die IBAN-Nummern vorschreiben, können Sie hier einsehen.

SWIFT/BIC-Codes werden für den weltweiten Zahlungsverkehr innerhalb des Netzwerks, zu dem über 200 Teilnehmerländer gehören, verwendet, nicht jedoch in China, Russland, Nordkorea, Iran, Syrien, Kuba und der Ukraine. Die Liste der SWIFT-Länder finden Sie hier.

Seit 2016 ist für SEPA-Zahlungen kein SWIFT/BIC-Code mehr erforderlich. Für alle SEPA-Überweisungen ist jedoch weiterhin eine IBAN erforderlich.

Wie lange braucht eine internationale Zahlung mit SWIFT?

Üblicherweise nimmt die Bearbeitung von SWIFT-Zahlungen zwei bis fünf Geschäftstage in Anspruch. Es gibt jedoch drei Faktoren, die den Zeitplan für grenzüberschreitende Zahlungen Zeitplan für grenzüberschreitende Zahlungen mit SWIFT beeinflussen können, darunter:

- Verfahren im Rahmen der Betrugs- und Geldwäschebekämpfung im Vorfeld der Gutschrift einer Zahlung auf dem Konto des Empfängers;

- die eventuelle Zwischenschaltung einer Bank oder eines Netzwerkes, wenn keine direkte Beziehung zwischen der Bank des Zahlers und der des Empfängers besteht;

- Geschäftstage der Banken, Feiertage, Zeitzonen sowie die jeweiligen Abläufe und Verfahren der Bank.

Wie lange braucht eine internationale Zahlung mit SEPA?

Generell ist SEPA das schnellste System für eine internationale Zahlung innerhalb der teilnehmenden Länder. Es gibt jedoch einige unterschiedliche Formen, die Sie kennen sollten.

Normalerweise dauert eine grenzüberschreitende Zahlung mit SEPA maximal einen Geschäftstag und ist damit deutlich schneller als eine SWIFT-Zahlung. SEPA bietet jedoch eine noch schnellere Zahlungsoption: die Sofortgutschrift, die auch an Feiertagen und Wochenenden innerhalb weniger Sekunden durchgeführt wird. Außerdem besteht im Rahmen von SEPA die Möglichkeit von B2B-Lastschriften, deren Bearbeitung bis zu drei Arbeitstage dauert.

Was kosten internationale Zahlungen? SWIFT im Vergleich zu SEPA

Die bei internationalen Zahlungen anfallenden Gebühren sind bekanntlich etwas undurchschaubar, unter anderem deshalb, weil mehrere Banken und Institutionen daran mitwirken. Oftmals werden Gebühren von dem Institut erhoben, von dem die Transaktion ausgeht, doch sie werden nicht unbedingt vom Auftraggeber der Zahlung entrichtet.

Für Unternehmen ist es wichtig, die verschiedenen Optionen und Kosten zu kennen, um die mit internationalen B2B-Zahlungen verbundenen Kosten besser zu verstehen.

Es gibt drei Möglichkeiten, die bei einer internationalen Zahlung anfallenden Gebühren aufzuteilen: SHA, BEN und OUR.

SHA

steht für shared (geteilt), denn der Auftraggeber und der Zahlungsempfänger teilen sich die anfallenden Kosten. Der Auftraggeber übernimmt die Gebühren der ausstellenden Bank, während der Empfänger die von den zwischengeschalteten Banken und seiner eigenen Bank berechneten Gebühren trägt. Je mehr Institute beteiligt sind, desto höhere Kosten fallen an. Dieses System kommt bei ungefähr 60 % aller Markttransaktionen zum Tragen.

BEN

steht für beneficiary (Empfänger), denn bei dieser Variante werden die Transaktionskosten dem Zahlungsempfänger in Rechnung gestellt und vom ausgezahlten Betrag abgezogen. Dieses System ist mit gerade einmal 10 % der Markttransaktionen nicht sehr verbreitet.

OUR

Der Auftraggeber der Zahlung übernimmt sämtliche Gebühren. Auf diese Weise kommt der Empfänger in den Genuss des vollen Betrags ohne jedwede Abzüge. Auf dieses Modell entfallen etwa 30 % der Markttransaktionen

Im Allgemeinen liegen die Gebühren für internationale SWIFT-Zahlungen zwischen 15 € und 50 €. Zu diesen Gebühren kommen gegebenenfalls noch Währungsumrechnungsgebühren in Höhe von 3 – 5 % des Zahlungsbetrags hinzu.

Bei SEPA-Überweisungen fallen, wenn überhaupt, nur minimale Gebühren an, darunter normalerweise keine von Banken erhobenen. Lediglich manche Banken verlangen Gebühren für den Empfang einer SEPA-Überweisung. Währungsumrechnungsgebühren fallen jedoch garantiert nicht an, da die Überweisung zwischen zwei in Euro geführten Konten erfolgt. Somit ist die SEPA-Überweisung die schnellste und kostengünstigste Option für internationale Zahlungen.

Ihr zuverlässiger Partner für internationale Zahlungen

Wenn Sie die verschiedenen internationalen Zahlungssysteme verstehen, können Sie Ihrem Unternehmen Zeit und Geld sparen und sich so einen Vorteil gegenüber Ihren Mitbewerbern verschaffen. Falls Sie einen Partner suchen, der Ihnen dabei hilft, dann sind Sie bei iBanFirst genau richtig.

iBanFirst ist in Europa und dem Vereinigten Königreich voll lizenziert und reguliert als Zahlungsverkehrsdienstleister. Wir sind außerdem Mitglied von SWIFT und SEPA-zertifiziert, d. h. wir können internationale und nationale Finanztransaktionen sicher und effizient in Übereinstimmung mit den Branchenstandards und -vorschriften abwickeln.

Wenn Sie also Ihre grenzüberschreitenden Zahlungsprozesse optimieren möchten, dann nehmen Sie noch heute mit unseren Experten Kontakt auf und entdecken Sie, wie iBanFirst Ihnen die Abwicklung internationaler Transaktionen erleichtern kann.

Kategorie