Publication date

Jump straight to

- iBanFirst vs Revolut Business: een overzicht

- Revolut Business vs iBanFirst: de belangrijkste functies

- Customer support — In-app chat vs menselijke ondersteuning op maat

- Tarieven — iBanFirst vs Revolut: uitsplitsing van de kosten

- Voor wie is Revolut?

- Voor wie is iBanFirst?

- Revolut vs iBanFirst — Welke internationale betaalprovider is beter voor u?

- Veelgestelde vragen

Share this article

Als u een Europees bedrijf bent:

- dat regelmatig zaken doet met overzeese leveranciers, aannemers of partners in vreemde valuta

- dat het valutarisico effectief wil beheren

- dat op zoek is naar deskundige begeleiding om u door de FX-markt te loodsen

… dan voldoet Revolut misschien niet helemaal aan uw behoeften.

Maak kennis met iBanFirst. iBanFirst is speciaal ontworpen voor midden- en kleinbedrijven en is een oplossing voor internationale betalingen die verder gaat dan de basis. Met robuuste tools voor FX-risicobeheer en ervaren FX-specialisten aan uw zijde, biedt iBanFirst een meer gespecialiseerde aanpak voor complexe transacties wereldwijd.

In dit artikel nemen we de verschillen tussen Revolut en iBanFirst onder de loep en helpen we u uit te zoeken welke het beste past bij uw bedrijf.

iBanFirst vs Revolut Business: een overzicht

In 2017 breidde Revolut zijn aanbod voor kleine bedrijven uit met een reeks functies waarmee bedrijfseigenaren moeiteloos betalingen kunnen verzenden en accepteren, valuta's kunnen converteren, valutarisico's kunnen beheren, personeelsuitgaven kunnen verwerken en nog veel meer.

iBanFirst, dat in 2016 werd gelanceerd, is een aanbieder van internationale betalingen die zich uitsluitend richt op MKB-bedrijven die wereldwijd actief zijn. Het bedrijf combineert geavanceerde technologie met de menselijke ondersteuning van vast toegewezen FX-specialisten en biedt zo een soepele betalingservaring aan elke klant.

Met bedrijfsgerichte functies zoals rekeningen in meerdere valuta's, aangepaste workflows voor goedkeuring van betalingen, het traceren van betalingen, FX-alerts en een breed scala aan oplossingen voor valutarisicobeheer, en ondersteuning door een ervaren en proactief team van betalingsexperts, maakt iBanFirst het voor midden- en kleinbedrijven gemakkelijk om efficiënt te werken in meerdere valuta's.

Conclusie: Bij Revolut draait alles om het aanbieden van een veelzijdig, technologisch gericht platform dat een breed scala aan klanten bedient - meestal voor persoonlijke behoeften, terwijl iBanFirst zich richt op het bieden van een gespecialiseerde, hands-on service die is ontworpen om te voldoen aan de specifieke behoeften van MKB-bedrijven op het gebied van internationale betalingen.

Revolut Business vs iBanFirst: de belangrijkste functies

Revolut Business

Voor internationale transacties biedt Revolut Business multi-valutarekeningen die meer dan 25 valuta's ondersteunen voor het verzenden en ontvangen van betalingen, en binnenlandse rekeningen in GBP, USD en EUR. Het biedt aangepaste regels voor goedkeuring van betalingen, alerts voor valutaparen, limiet- en stoporders en zowel vaste als flexibele valutatermijn betalingen.

Daarnaast biedt Revolut Business mogelijkheden om uitgaven te beheren. U kunt zowel fysieke als virtuele zakelijke betaalpassen verstrekken aan uw team, uitgavenlimieten instellen, transacties bijhouden en bepalen waar de betaalpassen kunnen worden gebruikt.

Met Merchant Accounts en opties voor betalingsverwerking kunnen bedrijven betalingen via verschillende methoden accepteren, waaronder online gateways, e-commerce integraties en contactloze QR-codes.

Daarnaast kunt u met de mobiele app Revolut Business onderweg uw financiën beheren en ondersteunt het platform integraties met boekhoudsoftwares zoals Xero, QuickBooks en Sage.

iBanFirst

De functies van iBanFirst zijn uitsluitend gericht op midden- en kleinbedrijven die internationale betalingen beheren.

Via het iBanFirst-platform kunt u onmiddellijk multi-valutarekeningen openen in meer dan 30 valuta's, waardoor het gemakkelijk wordt om in 140 landen betalingen vast te houden, te ontvangen en te versturen.

Aangepaste gebruikersrechten en validatieregels voor betalingen zorgen ervoor dat transacties overeenkomen met het interne beleid van uw bedrijf en bieden zo een extra laag beveiliging en controle.

Een opvallende functie van iBanFirst is de betalingstracker, waarmee zowel u als uw begunstigden betalingen stap voor stap kunnen volgen - vooral handig voor leveranciers die een betalingsbevestiging nodig hebben voordat ze bestellingen kunnen verzenden.

Om het valutarisico te beheren, biedt iBanFirst een robuuste set tools. U kunt FX alerts instellen om u te waarschuwen wanneer valuta's uw richtprijzen bereiken en marktorders gebruiken om conversies te optimaliseren. Naast vaste en flexibele valutatermijn betalingen biedt iBanFirst verschillende dynamische valutatermijn betalingen. Met deze uitgebreide toolkit, in combinatie met ondersteuning van FX-experts, kunt u uw strategie voor FX-risicobeheer volledig aanpassen aan uw specifieke bedrijfsbehoeften en -doelen, zodat risico's als gevolg van valutaschommelingen effectief worden beperkt.

Voor soepelere financiële transacties kunt u het iBanFirst-platform koppelen aan uw bestaande boekhoud- of kasbeheer-software. U kunt ook uw externe bankrekeningen koppelen aan iBanFirst, waardoor u direct toegang heeft tot al uw saldi, rechtstreeks vanaf uw iBanFirst dashboard.

Conclusie: Als u op zoek bent naar een veelzijdig, technisch platform dat verschillende items op uw financiële checklist kan afvinken, dan is Revolut Business misschien wel een goede keuze - afhankelijk van het plan dat u kiest. Aan de andere kant, als betrouwbare en snelle internationale betalingen, geavanceerde tools voor FX-risicobeheer en persoonlijke ondersteuning hoog op uw lijstje staan, is iBanFirst wellicht een betere match voor uw MKB.

Customer support — In-app chat vs menselijke ondersteuning op maat

Customer support van Revolut Business

Het belangrijkste ondersteuningskanaal voor Revolut Business-gebruikers is de in-app chat. Met deze functie kunnen gebruikers verbinding maken met supportmedewerkers voor hulp bij accountgerelateerde vragen, transacties en andere problemen. De chat is direct toegankelijk vanuit de Revolut Business-app of het webplatform. Andere ondersteuningskanalen zijn het Help Center, het Community Forum en E-mail Support voor niet-urgente zaken. Alleen Enterprise-accounthouders krijgen de mogelijkheid om rechtstreeks met een accountmanager te spreken.

Als u echter problemen ondervindt met Revolut - of het nu gaat om een betalingsprobleem, een geval van fraude of problemen met de toegang tot uw zakelijke account - kan het zijn dat u meerdere dagen moet wachten op een antwoord en dat u van de ene agent naar de andere wordt doorgeschakeld. Voor bedrijven die veel internationale betalingen verwerken, kunnen deze vertragingen ernstige problemen veroorzaken, zoals gemiste belastingdeadlines, leveranciers die niet betaald worden, vertragingen bij leveringen en nog veel meer. Het feit dat de ondersteuning voornamelijk chat gebaseerd is, kan een groot nadeel zijn voor bedrijven die snelle, betrouwbare hulp nodig hebben voor internationale transacties.

Customer support van iBanFirst

iBanFirst onderscheidt zich door het aanbieden van zeer persoonlijke, mensgerichte ondersteuning. Aan elke klant wordt een accountmanager gekoppeld die uw bedrijf door en door kent, zodat u altijd met iemand spreekt die uw specifieke behoeften begrijpt. Met 12 regionale kantoren in heel Europa levert iBanFirst ook lokale expertise, wat de kwaliteit en het reactievermogen van hun dienstverlening ten goede komt.

Ze bieden ondersteuning via meerdere kanalen: telefoon, in-app chat en e-mail, zodat u snel en gemakkelijk geholpen kunt worden. Als u liever problemen zelf oplost, vindt u in het Help Center informatie over bankrekeningen, internationale betalingsprotocollen, wisselkoersen en nog veel meer.

Deze persoonlijke ondersteuning draait niet alleen om het oplossen van problemen, maar ook om proactieve, deskundige begeleiding. Of u nu hulp nodig heeft bij het navigeren op de FX-markten, het selecteren van de juiste accounts of het ontwikkelen van een risicomanagementstrategie, uw accountmanager is er om advies op maat te geven dat is afgestemd op uw bedrijf.

Voor bedrijven die zich bezighouden met internationale transacties is dit niveau van directe, deskundige ondersteuning van onschatbare waarde. De aanpak van iBanFirst zorgt ervoor dat u een vast aanspreekpunt heeft dat u kan helpen risico's te beheren en een soepele werking te garanderen - een aspect dat klanten vaak benadrukken als een van de meest gewaardeerde voordelen van de samenwerking met iBanFirst.

Tarieven — iBanFirst vs Revolut: uitsplitsing van de kosten

Tarieven Revolut Business

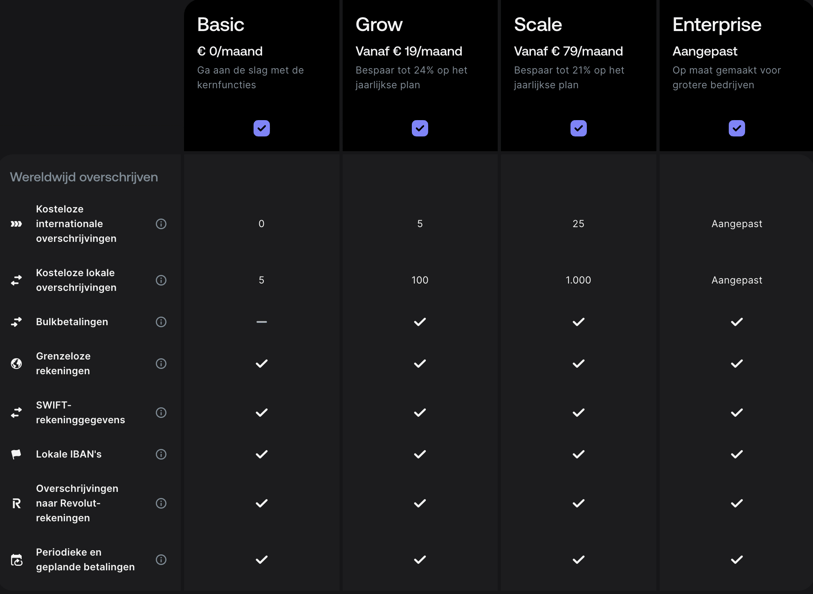

Revolut heeft 4 prijsniveaus voor zakelijke accounts.

Met het gratis Basic plan geniet u van vijf binnenlandse overschrijvingen zonder kosten, €1000 aan valutaconversie tegen de interbancaire koers en betaalt u extra voor elke internationale transactie. Als u internationale betalingen wilt doen zonder kosten, moet u kiezen voor een abonnement van ten minste €19/maand (Grow plan).

Met het Grow plan krijgt u vijf internationale overschrijvingen en 100 binnenlandse overschrijvingen zonder kosten en kunt u €10.000 wisselen tegen de interbancaire koers. Maar als u een internationaal bedrijf runt, is dit transactievolume misschien niet genoeg om uw leveranciers of aannemers te betalen.

Het Scale plan van Revolut voor €79/maand gaat een stapje verder met 25 internationale transacties zonder kosten, 1.000 binnenlandse overschrijvingen zonder kosten en €50.000 voor het omwisselen van valuta tegen de interbancaire koers. Dit kan een goede oplossing zijn voor midden- en kleinbedrijven die een groter volume aan transacties moeten verwerken.

Voor grotere bedrijven biedt Revolut een Enterprise plan. U kunt onderhandelen over aangepaste voorwaarden voor internationale overschrijvingen zonder kosten en uw valutaplafond aanpassen aan de interbancaire koers. Bovendien is dit het enige plan dat klantenondersteuning biedt die verder gaat dan alleen chatten, waardoor u meer directe en persoonlijke hulp krijgt. Voor meer informatie over de prijzen moet u contact opnemen met het verkoopteam van Revolut.

Als u uw maandelijkse limiet overschrijdt, in welk plan dan ook, dan betaalt u:

- voor binnenlandse overschrijvingen €0,20 per transactie.

- voor internationale overschrijvingen €5 per transactie.

- 0,6% voor het wisselen van valuta, en 1% als dit buiten de markturen gebeurt.

Hoewel de kostenstructuur van Revolut op de een of andere manier transparant is, kunnen de extra kosten voor het wisselen van valuta, extra overschrijvingen en betaalpassen snel oplopen, waardoor de cumulatieve kosten soms veel hoger uitvallen dan verwacht.

Tarieven iBanFirst

iBanFirst onderscheidt zich van Revolut Business door het aanbieden van een transparant, pay-as-you-go prijsmodel zonder maandelijkse of abonnementskosten. Deze flexibiliteit zorgt ervoor dat bedrijven alleen betalen voor de services die ze daadwerkelijk gebruiken.

Een ander voordeel van iBanFirst is dat de meeste administratiekosten gratis zijn, zodat bedrijven efficiënt kunnen werken zonder te worden opgezadeld met lopende kosten. Een overzicht:

|

Concept |

Bijbehorende fee |

|

Openingskosten |

Gratis |

|

Onderhoudskosten |

Gratis |

|

Online rekeningoverzichten |

Gratis |

|

Onbeperkte toegang tot accountgeschiedenis |

Gratis |

|

Groepsaccounts met meerdere bedrijven bekijken en beheren |

Gratis |

|

Kosten voor het afsluiten van een rekening |

Gratis |

|

Concept |

Bijbehorende fee |

|

Betalingen tussen iBanFirst-rekeningen (onmiddellijke betaling) |

Gratis |

|

SEPA-betaling |

Gratis |

|

DSP-betaling |

€5 |

|

SWIFT-betaling |

€0/BEN1, €5/SHARE2, €10/OUR3 |

|

Toeslag voor spoedbetalingen |

€6 |

|

Real-time betalingstracker |

Gratis |

|

Toegang tot bankoverschrijvingsberichten |

Gratis |

Voor valutaconversies past iBanFirst een variabele spread toe die afhankelijk is van de valuta en het transactievolume. Deze spread is het verschil tussen de interbancaire koers en de koers die aan de klant wordt aangeboden. Ondanks de spread blijven de tarieven competitief en bieden ze een goede verhouding tussen kosten en service.

Verder is het de moeite waard om te weten dat iBanFirst ervoor zorgt dat u vooraf alle bijbehorende kosten ziet, zodat u niet voor verrassingen komt te staan wanneer u geld verstuurt, ontvangt of converteert. Voordat u een transactie afrondt, weet u dus precies wat deze gaat kosten.

Conclusie: iBanFirst biedt een flexibel, pay-as-you-go model zonder abonnementskosten, waardoor het ideaal is voor bedrijven die alleen willen betalen voor wat ze gebruiken. De structuur van Revolut, waarbij extra kosten in rekening worden gebracht als u uw maandelijkse limieten overschrijdt, maakt het lastig om de kosten te voorspellen, vooral als uw transactievolumes elke maand variëren. Bovendien, terwijl Revolut middensegment tarieven biedt binnen een vastgestelde vergoeding, biedt iBanFirst competitieve wisselkoersen die, ondanks een spread, zeer aantrekkelijk blijven.

Voor wie is Revolut?

Voor wie is iBanFirst?

iBanFirst is speciaal ontworpen voor midden- en kleinbedrijven die regelmatig internationale betalingen moeten verzenden, ontvangen en volgen. Het is een uitstekende keuze voor bedrijven die zowel geavanceerde technologie als persoonlijke ondersteuning nodig hebben om internationale transacties efficiënt te beheren. Tot de bedrijven die iBanFirst het handigst vinden behoren importeurs en exporteurs, groot- en detailhandelaren met overzeese tegenpartijen en bedrijven met dochterondernemingen of meerdere kantoren over de hele wereld.

Het platform biedt krachtige tools voor het beheer van internationale betalingen, valutarisico's en meer, met transparante prijzen. Bovendien krijgt elke klant een vaste accountmanager, die deskundige begeleiding biedt op maat van uw bedrijf. Als u waarde hecht aan zowel geavanceerde technologie als menselijke ondersteuning, dan is iBanFirst een goede keuze.Revolut vs iBanFirst — Welke internationale betaalprovider is beter voor u?

|

|

iBanFirst |

Revolut |

|

Belangrijkste klantsegmenten |

Bedrijven |

Particulieren, freelancers en bedrijven |

|

Dekking |

Voornamelijk EU |

Wereldwijd |

|

Belangrijkste kenmerken |

Wereldwijde rekeningen in meer dan 30 valuta's, betalingstracker, vaste, flexibele en dynamische valutatermijn betaling |

Wereldwijde rekeningen in 25 valuta, betaalpassen, Revolut Pay |

|

Tarieven |

|

Vanaf €19/maand met 100 gratis binnenlandse overschrijvingen en 5 gratis internationale overschrijvingen. |

|

Customer support |

Vaste accountmanager voor elke klant. Ondersteuning per telefoon, chat of e-mail. |

Telefonische ondersteuning is voorbehouden aan Enterprise-accounthouders. |

De keuze tussen Revolut en iBanFirst hangt uiteindelijk af van wat uw bedrijf het belangrijkst vindt.

Revolut is ideaal als u op zoek bent naar een breed, technisch gedreven platform dat verschillende financiële taken kan afhandelen, allemaal binnen één tool. Het is een goede keuze voor freelancers en kleine bedrijven die een veelzijdige oplossing willen met functies zoals rekeningen in meerdere valuta, onkostenbeheer en betalingsverwerking. Maar de gedifferentieerde prijsstructuur van Revolut, die extra kosten in rekening brengt als u de limieten van uw plan overschrijdt, moet u wel goed in de gaten houden. Bovendien voldoet de voornamelijk chat gebaseerde klantenondersteuning misschien niet aan de behoeften van bedrijven die meer directe en persoonlijke hulp nodig hebben.

Aan de andere kant is iBanFirst ontworpen voor midden- en kleinbedrijven die regelmatig te maken hebben met internationale betalingen en een meer gespecialiseerde aanpak nodig hebben. Als uw bedrijf een importeur, exporteur, groothandelaar is of in meerdere landen actief is, biedt het krachtige platform van iBanFirst - in combinatie met de ondersteuning van FX-specialisten - een aanzienlijk voordeel. Met transparante prijzen en persoonlijke ondersteuning, zorgt iBanFirst ervoor dat uw bedrijf de expertise en tools krijgt die nodig zijn om complexe internationale transacties te beheren.

Samengevat, als u een veelzijdig platform nodig heeft voor een reeks taken, dan is Revolut een goede keuze. Maar als u vooral gericht bent op efficiënte internationale betalingen met transparante prijzen en persoonlijke ondersteuning, dan is iBanFirst waarschijnlijk de betere optie. Vraag hier uw gratis iBanFirst-account aan

Veelgestelde vragen

Is iBanFirst een bank?

Wie kan een iBanFirst-rekening aanvragen?

Hoe kan ik contact opnemen met iBanFirst support?

U kunt contact opnemen met iBanFirst via deze contactpagina of bellen met een van de 12 lokale kantoren van iBanFirst in de grote Europese steden. Als u al klant bent, kunt u contact opnemen met uw accountmanager per e-mail, telefoon of via het platform.

Is Revolut een goede keuze voor zakelijke rekeningen?

Topics