A PSD1 9 éve nyitotta meg az európai banki és pénzügyi szolgáltatások piacának kapuit.

A PSD1, amit Payment Services Directive 1-ként is ismerhetnek, egy olyan Európai Uniós irányelv, amely az EU és EGT összes fizetési szolgáltatását és pénzügyi intézményét érinti. A javaslatot 2009 novemberében írták alá, és a következő hónapban lépett hatályba. Hármas céllal rendelkezik: az Európai kontinens versenyének ösztönzése, a szolgáltatások minőségének javítása és a fogyasztók védelme.

A létrehozása óta a PSD1 három dolgot engedélyezett:

- Bevezette a pénzügyi intézményeket és egy olyan szabályozási formát, amely új, nem-banki vállalatok számára engedélyezi pénzügyi szolgáltatások elvégzését. Ezelőtt csak bankok, központi bankok és kormányzati hivatalok nyújthattak pénzügyi szolgáltatásokat.

- A bankoknak és más pénzügyi intézményeknek átlátható szolgáltatásokat és díjazásokat kell biztosítaniuk, beleértve a kifizetések teljesülésének maximális idejét, a díjakat és az árfolyamokat.

- Felgyorsította a SEPA, azaz az Egységes Euró Fizetési Övezet fejlesztését, amely a fizetések végrehajtását kezeli.

Köszönhetően a PSD1-nek, az európai fogyasztók, legyenek magánszemélyek vagy cégek, élvezhetik az EU és az EGT területén a gyorsabb és olcsóbb kifizetések előnyeit. A PSD1 hatására vállalatok új generációja jöhetett létre, amely jó hatással volt a banki és pénzügyi szolgáltatások szektorára. Ezek a cégek, amelyeket „FinTech” (azaz „financial technology”) cégeknek is nevezünk, kihasználják a technológia és az online platformok, illetve mobilalkalmazások előnyeit, hogy ügyfeleiknek jobb szolgáltatást, jobb ügyfélélményt és alacsonyabb árakat nyújthassanak.

Az iBanFirst volt az egyik első a FinTech cégek között, amely megszerezte a pénzügyi szolgáltatói engedélyt a PSD1 hatálya alatt Belgiumban, 2013 májusában.

A PSD2 az új számlainformációs és kifizetésindító szolgáltatásoknak nyitja meg az utat.

A PSD2 a PSD1 felülvizsgált változata, amelyet 2018 januárjában lépett életbe. Ez a második irányelv tovább megy, és a banki és fizetési piacokban fontos változtatások számára ad helyet. A PSD2 két új fizetési szolgáltatás engedélyezésével segíti elő az innovációt.

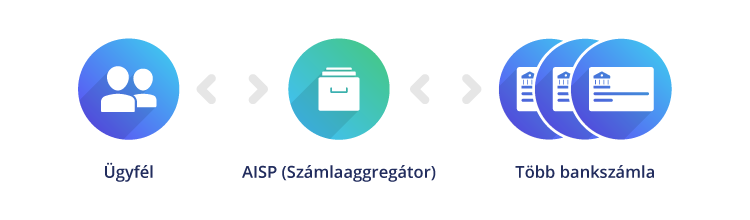

- A „Számlainformációkat összesítő szolgáltatók” (AISP) státuszával lehetőség nyílik új szereplők számára a számlainformáció elérésére, beleértve az egyenleget és a tranzakciókat, egy vagy több számlán egy vagy több banknál.

- A „Megbízásos online átutalási szolgáltatók” (PISP) státusza lehetőséget ad új szereplőknek, hogy a megbízó nevében kezdeményezhessenek új kifizetéseket. Ahelyett, hogy az ügyfél a bankján keresztül kezdeményezne fizetést, ezt a PISP-en keresztül is megteheti, amely ezt az utasítást továbbítja a banknak.

A PSD2 rendelkezik a lehetőséggel,hogy megváltoztassa és jelentősen javítsa a banki és pénzügyi szolgáltatások élményét. A pénzügyi piac új szereplői lehetővé tehetik ügyfeleik számára, hogy átlássák különböző számlainformációikat és fizetéseket kezdeményezhessenek. Ez a B2C esetében magánszemélyeknek számlaaggregátor szolgáltatásokkal már lehetséges, mint a franciaországi Bankin, a német Figo és a svéd Tink esetében, valamint a fizetéskezdeményező szolgáltatásokkal, mint a francia Linxo, az olasz Satispay és a spanyol Fintonic esetében.

A B2B szereplők lassabban reagáltak, mint a B2C szereplők. A vállalatok egyelőre nem tapasztalják a PSD2, valamint az új AISP és PISP státuszok előnyeit.

Az iBanFirst-nél büszkék vagyunk arra, hogy mi lehetünk az első pénzügyi intézmény, amely megszerezte Belgiumban az AISP és PISP státuszt, 2018 júliusában. Ez a két új státusz új lehetőségeket nyit meg az iBanFirst számára, hogy új tapasztalatokat hozzon létre a könyvelők és pénzügyi menedzserek számára, hasonlót, mint amilyen jelenleg a banki és pénzügyi szolgáltatásaik.

Kategória