A kkv-kra és a közepes piaci tőkeértékű vállalatokra jellemző, hogy nagy mennyiségben teljesítenek határokon átnyúló fizetéseket. Gyakran azonban figyelmen kívül hagyják a rendelkezésre álló devizafedezeti megoldásokat, amelyekkel biztosíthatják az árrésüket és kiküszöbölhetik a devizakockázatot. A továbbiakban megvizsgáljuk a dinamikus határidős fizetési szerződések jellemzőit és előnyeit a devizakockázat-kezelés tekintetében.

A nemzetközi szinten működő vállalkozások gyakran szembesülnek a devizapiac kihívásaival. A tengerentúli ügyfelekkel vagy beszállítókkal üzletelő kkv-k és középvállalatok a devizapiac ingadozásai miatt piaci hátrányba sodorhatják magukat, és ha nem kezelik ezt a helyzetet óvatosan, a haszonkulcsuk is veszélybe kerülhet.

A devizakockázat és az ebből eredő árréscsökkenés mérséklése érdekében célszerű egy proaktív devizagazdálkodási stratégiát bevezetni, elsősorban a devizafedezeti ügyletek révén. Természetesen, a vállalkozás által alkalmazott stratégia a cég devizapiaci kitettségétől és a határokon átnyúló fizetések mennyiségétől függ. A negatív devizaárfolyam-alakulások hatásának csökkentésére szolgáló általános eszközök közé tartoznak a fedezeti ügyletek, például a rögzített határidős fizetési szerződések, a rugalmas határidős fizetési szerződések és a dinamikus határidős fizetési szerződések.

A határidős fizetési szerződések lehetővé teszik a vállalkozások számára, hogy egy adott devizapár vételi vagy eladási árfolyamát egy adott időpontban, két meghatározott időpont között, meghatározott összegért rögzítsék. A rugalmas határidős fizetési szerződések lehetővé teszik az ügyfél számára, hogy a teljes vagy részösszeg(ek)et előre meghatározott árfolyamon, a kifizetés előtt bármikor átválthassák. A dinamikus határidős fizetési szerződések a rendszeres határidős atáridős fizetési szerződések előnyeit kínálja, ugyanakkor lehetőséget biztosít a kedvező devizapiaci mozgások kihasználására is. Tehát a dinamikus határidős fizetési szerződések különböző formái léteznek, de milyen típusai vannak, és milyen előnyöket kínálnak?

Teljes dinamikus határidős fizetési szerződések

Mint minden dinamikus határidős fizetési szerződések, a teljes körű részvétellel kötött dinamikus határidős fizetési szerződések is egy előre meghatározott árfolyam vagy "védelmi árfolyam" rögzítésével biztosítják a vállalkozás haszonkulcsát. Ez lehetővé teszi, hogy a vállalat a kedvezőtlen piaci ingadozásoktól való félelme nélkül teljesíthesse a jövőbeni devizautalásait. A "teljes részvétel" azt jelenti, hogy a szerződő fél csak a szerződés lejárta után veheti igénybe az előre megállapított árfolyamot vagy egy jobb piaci árfolyamot, ami azonban prémium költséggel jár.

Összefoglalva, egy vállalkozás:

- garantált árfolyammal védheti árrését.

- kedvező devizapiaci helyzetből profitálhat az elszámolás napján

Példa:

Egy Sirocco nevű európai kisvállalkozás 120 000 dollár (USD) értékben rendel árut, amelyet 12 hónap múlva fizet ki. A megrendelés időpontjában az átváltási árfolyam (amelyet gyakran spot árfolyamnak vagy referenciaárfolyamnak neveznek) 1 EUR = 1,2000 USD.

Egy határidős szerződés segítségével a Sirocco garantálni tudja a mai árfolyamot és a jövőbeli számla ellenértékét. Ha a teljes dinamikus határidős fizetési szerződések választja, lehetőségük lesz – a piaci feltételek függvényében – arra is, hogy a fizetés napján kedvezőbb árfolyamon vásároljanak dollárt.

A kifizetés időpontjában két lehetséges forgatókönyv létezik:

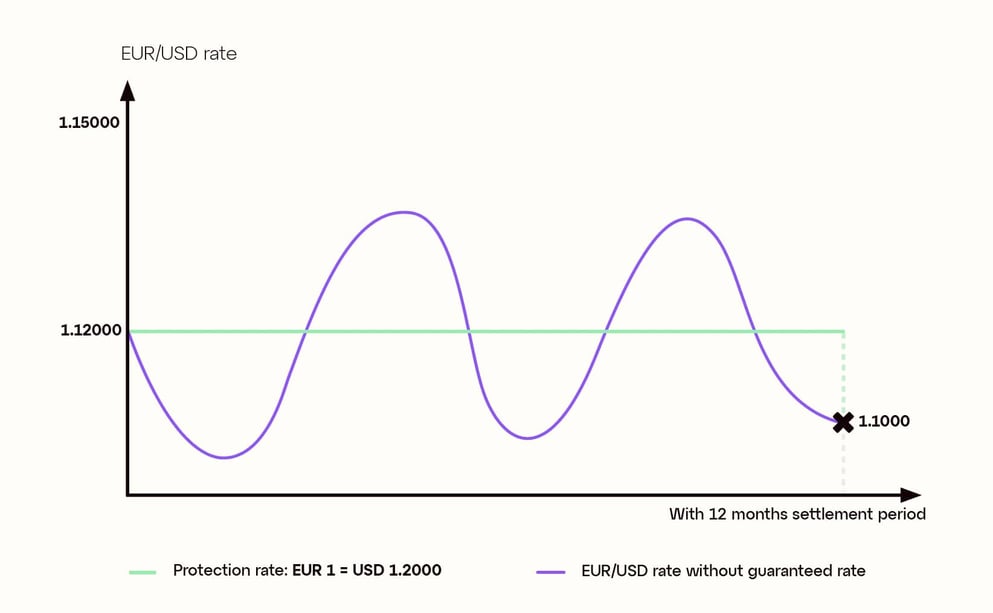

1. eset

Az EUR/USD árfolyam kedvezőtlenebb, mint a garantált védelmi szint, a következőknél:

EUR 1 = USD 1,1000. A Sirocco ezért a következő garantált védelmi rátát választja

1 EUR = 1,2000 USD, és 120 000 USD-t vásárol 100 000 EUR ellenértékért, hogy kiegyenlítse a számláját.2. eset

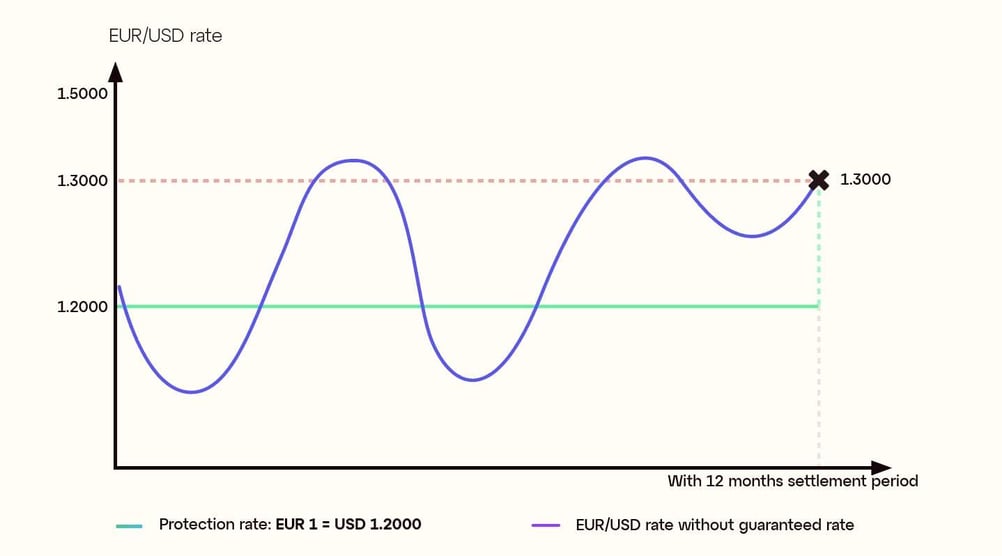

Az EUR/USD árfolyam kedvezőbb, mint a garantált védelmi szint, a következőknél:

EUR 1 = USD 1,3000. A Sirocco tehát az 1 EUR = 1,3000 USD referencia-árfolyamot választja, és 120 000 USD-t vásárol 92 308 EUR ellenértékért, hogy kiegyenlítse a számláját.Részleges dinamikus határidős fizetési szerződések

A teljes dinamikus határidős fizetési szerződésekok-hoz hasonlóan ez a lehetőség is lehetővé teszi a vállalkozások számára, hogy a kifizetés napján kedvezőbb piaci árfolyamból részesüljenek, ami azonban csak a határidős kifizetésük egy előre meghatározott százalékára vonatkozik. A részleges részesedéssel rendelkező dinamikus határidős fizetési szerződések célja többek között, hogy biztosítsák a vállalkozások értékesítési árrését azáltal, hogy garantált védelmi árfolyamot rögzítenek, amely védelmet nyújt a negatív devizapiaci fejleményekkel szemben. A teljes részvétellel rendelkező dinamikus határidős fizetési szerződések ügyletekkel ellentétben azonban ezeknek nincs prémium költségük.

Összefoglalva, egy vállalkozás:

- a jövőbeli kifizetések egy részére vonatkozóan megvédi az árrését egy garantált árfolyammal, amely valamivel az eredeti spot árfolyam alatt van.

- a jövőbeni kifizetés fennmaradó százalékára az elszámolás napján kedvező devizapiaci helyzetben részesülhet.

- teljes részvétel mellett elkerülheti a dinamikus határidős fizetési szerződések ügyletekkel járó költségeket.

Példa:

Egy Khamsin nevű európai közepes piaci tőkeértékű vállalat 120 000 dollár (USD) értékű árura ad megrendelést, amelyet 12 hónap múlva fizet ki. A megrendelés időpontjában az árfolyam 1 EUR = 1,2000 USD

A részleges részesedéssel rendelkező dinamikus határidős fizetési szerződések ügylet létrehozásával a Khamsin a jövőbeli kifizetés egy részére 1 EUR = 1,1800 USD minimális jövőbeni árfolyamot, vagy védelmi árfolyamot tud biztosítani. A vállalkozásnak lehetősége van arra is, hogy a lejáratkor a devizapiaci viszonyoktól függően jobb árfolyamon vásárolja meg a jövőbeli dollárjainak fennmaradó százalékát.

A kifizetés időpontjában két lehetséges forgatókönyv létezik:

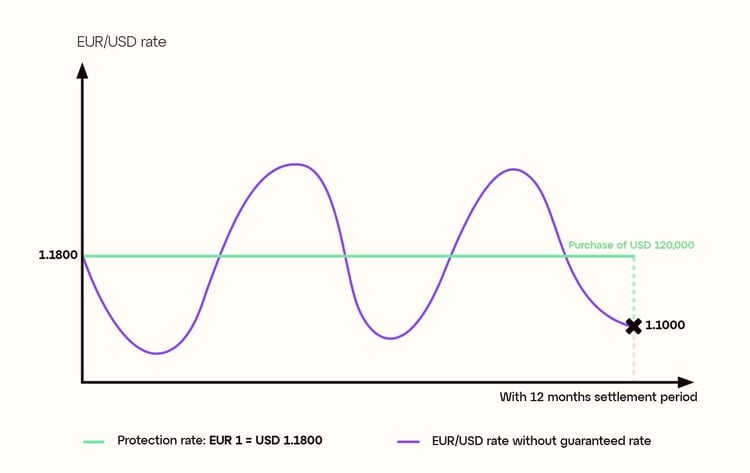

1. eset

Az EUR/USD árfolyam kedvezőtlenebb, mint a garantált védelmi szint.

EUR 1 = USD 1,1000. Khamsin a garantált fedezeti árfolyamot választja, amelynek mértéke

1 EUR = 1,1800 USD, és 120 000 USD-t vásárol 101 695 EUR ellenértékért, hogy kiegyenlítse a számláját.

2. eset

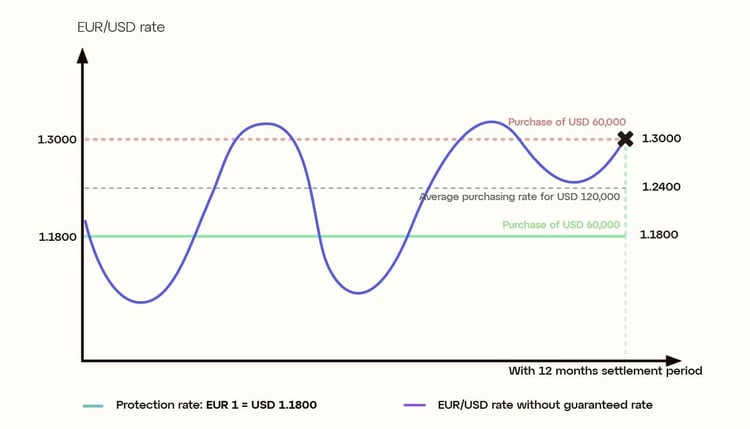

Az EUR/USD árfolyam kedvezőbb, mint a garantált védelmi szint, a következők szerint:

EUR 1 = USD 1,3000. Khamsin ezért részesülhet ebből a kedvezőbb árfolyamból, de csak a megkötéskor előre meghatározott névérték százalékának erejéig, amely ebben az esetben 50%.

Az elfogadott feltételeknek megfelelően Khamsin a következőket teszi:

Dollártartalékának (USD) 50%-át a kedvezőbb, 1 EUR = 1,3000 USD árfolyamon vásárolja meg. A 60 000 USD-t tehát 46 154 EUR ellenértékért vásárolja meg.

A fennmaradó 50%-ot a garantált védelmi árfolyamon vásárolja meg: 1 EUR = 1,1800 USD, amiért további 60 000 USD-t vásárol 50 847 EUR ellenértékért.

Összességében Khamsin a 120 000 dolláros számla kiegyenlítésére 97 001 eurót fizetett. A teljes átváltás átlagos vételi árfolyama 1 EUR = 1,2400 USD.

Capped dinamikus határidős fizetési szerződések

Mint minden dinamikus határidős fizetési szerződések ügylet esetében, itt is az a cél, hogy az adott vállalat kedvezőbb árfolyamból részesüljön a szerződés lejáratát követően. A vállalkozás a capped dinamikus határidős fizetési szerződések esetében is megvédheti a haszonkulcsát a garantált védelmi árfolyamnak köszönhetően. Az előnyös devizapiaci helyzet kihasználásának lehetősége azonban a kifizetés időpontjában érvényes felső árfolyamra korlátozódik, amelyet részvételi árfolyamnak neveznek.

Összefoglalva, egy vállalkozás:

- garantált árfolyammal védheti árrését, amely valamivel az eredeti spot árfolyam alatt van.

- az elszámolás napján kedvező devizapiaci helyzetből profitálhat, de csak egy előre meghatározott árfolyamig – az úgynevezett részvételi árfolyamig – teheti ezt.

- a teljes részvétellel elkerülheti a dinamikus határidős fizetési szerződések prémium költségeit.

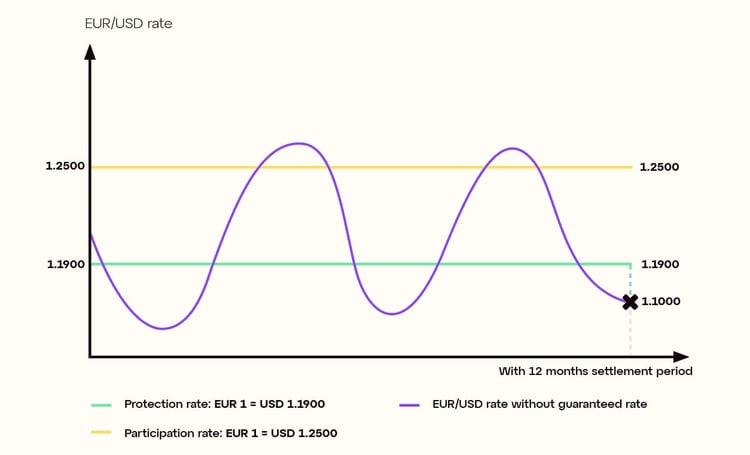

Példa:

Egy EU-s székhelyű, Bora nevű vállalat 120 000 USD értékű árura ad megrendelést, amelyet 12 hónap múlva fizet ki. A megrendelés időpontjában az árfolyam 1 EUR = 1,2000 USD.

A Bora egy dinamikus határidős fizetési szerződések ügylet létrehozásával, korlátozott részvétellel, garantálni tudja a számlájára vonatkozó 1 EUR = 1,1900 USD védett árfolyamot. Az ilyen típusú dinamikus határidős fizetési szerződések ügylet választása azt jelenti, hogy a vállalkozás egy meghatározott árfolyamig, az úgynevezett részvételi árfolyamig részesülhet a devizapiac kedvező alakulásából, viszont ezen túl nem. Az eredmény a lejáratkori devizapiaci feltételektől függ.

A kifizetés időpontjában három lehetséges forgatókönyv létezik:

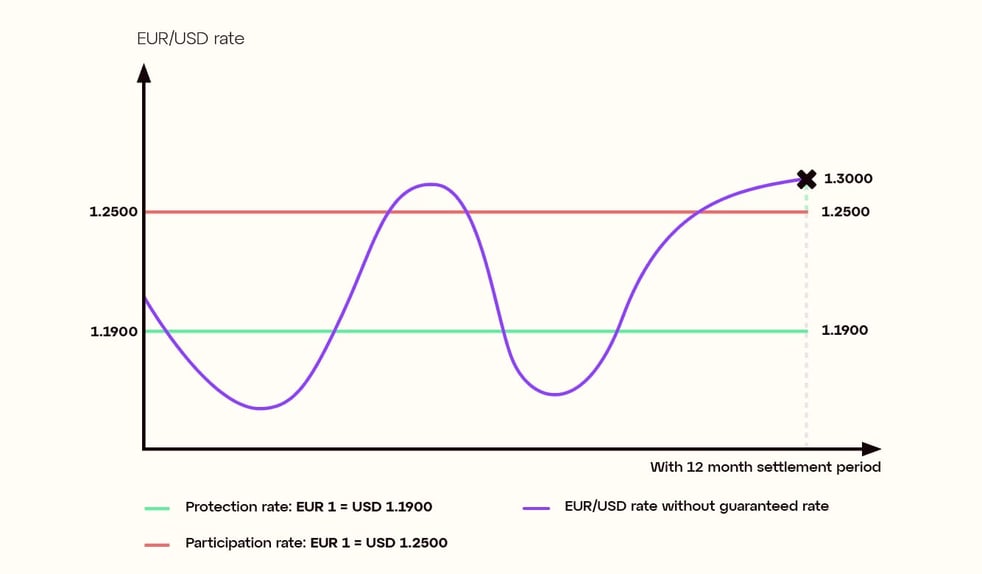

1. eset

Az EUR/USD árfolyam kedvezőtlenebb, mint a garantált védelmi szint.

EUR 1 = USD 1,1000. A Bora ezért igénybe veszi a garantált védelmi árfolyamot, amelynek mértéke 1 EUR = 1,1900 USD, és 120 000 USD-t vásárol 100 840 EUR-ért, hogy kiegyenlítse a számláját.

2. eset

Az EUR/USD árfolyama védelmi szint és a részvételi kamatláb között helyezkedik el, 1 EUR = 1,2200 USD. A Bora tehát kihasználja a referencia-árfolyamot, és 120 000 USD-t vásárol 98 361 EUR-ért, hogy kiegyenlítse a számláját.

3. eset

Az EUR/USD árfolyammagasabb a részvételi kamatlábnál, 1 EUR = 1,3000 USD. A Bora ezért nem tudja kihasználni a referencia-kamatlábat, ehelyett csak a részvételi kamatlábig, azaz 1 EUR = 1,2500 USD-ig részesül a kedvező devizapiaci helyzetből. A Bora 120 000 USD-t vásárol 96 000 EUR-ért, hogy kiegyenlítse a számláját.

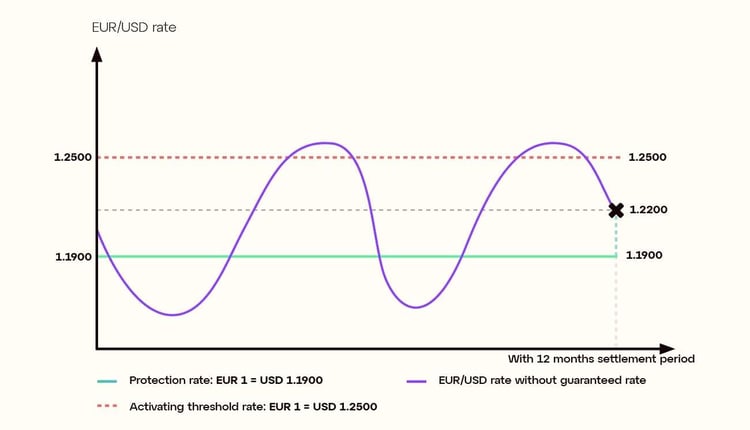

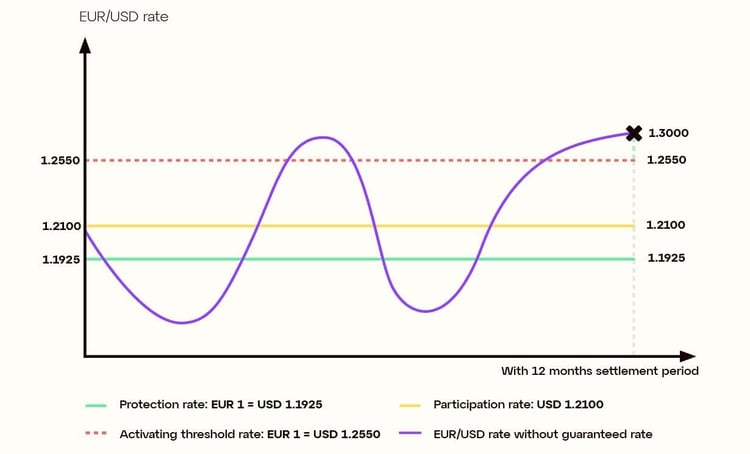

Knock-in dinamikus határidős fizetési szerződések

A knock-in dinamikus határidős fizetési szerződések-ok hasonlóak a korlátozott részvétellel rendelkezőkhöz, de itt valamivel több forog kockán. Tehát, az ilyen típusú ügylet megkötésével a vállalkozás garantált védelmi rátával védi az árrését. A kedvező devizapiaci ingadozásokból való részesedése azonban a kifizetés napján érvényes, aktiválási küszöbárfolyamnak nevezett korlátozott árfolyamra szűkül. Itt van egy fontos különbség. Ha a referenciaárfolyam a lejáratkor meghaladja az aktiválási küszöbértéket, a vállalkozás csak a garantált védelmi árfolyamot köteles igénybe venni.

Összefoglalva, egy vállalkozás:

- garantált árfolyammal védi árrését, amely valamivel az eredeti spot árfolyam alatt van.

- az elszámolás napján kedvező devizapiaci ingadozásból részesülhet, de csak egy előre meghatározott árfolyamig, az úgynevezett aktiválási küszöbig.

- a teljes részvétellel elkerülheti a dinamikus határidős fizetési szerződések prémium költségeit.

Példa:

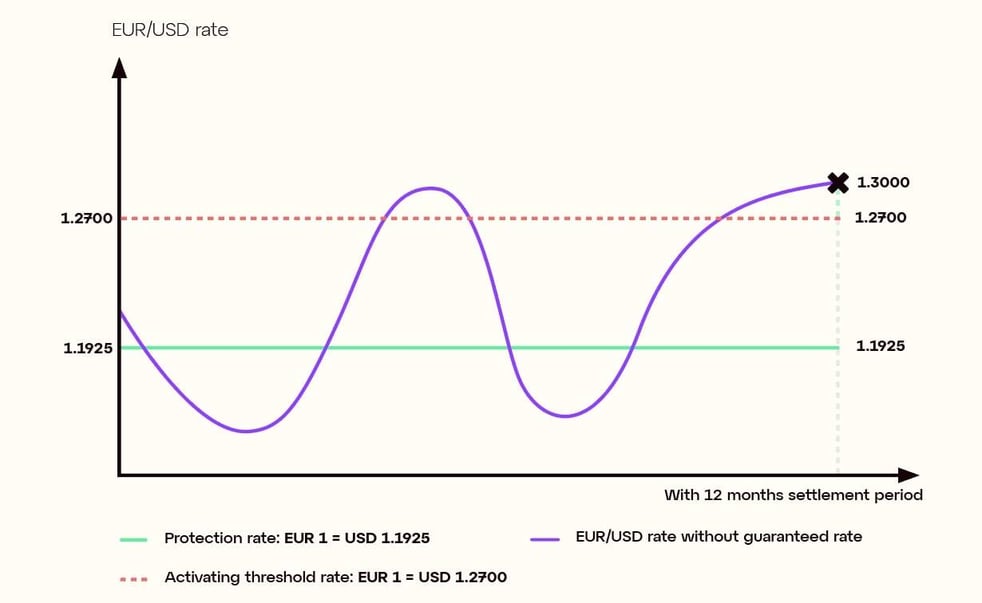

Egy Mistral nevű európai középvállalkozás 120 000 dollár (USD) értékű árura ad le megrendelést, amelyet 12 hónap múlva fizet ki. A megrendelés időpontjában az árfolyam 1 EUR = 1,2000 USD.

A Mistral egy dinamikus határidős fizetési szerződések ügylet révén, knock-in részvétellel, 1 EUR = 1,1925 USD védelmi árfolyamot tud bebiztosítani a számla kifizetéséhez. Az ilyen típusú ügylet megkötése azt jelenti, hogy a vállalkozás egy meghatározott árfolyamig, az úgynevezett aktiválási küszöbig kedvező devizapiaci fejleményekből profitálhat. Ha azonban a referenciaárfolyam a szerződés lejáratáig meghaladja ezt az értéket, a Mistral kénytelen lesz elfogadni a garantált védelmi árfolyamot.

A kifizetés időpontjában három lehetséges forgatókönyv létezik:

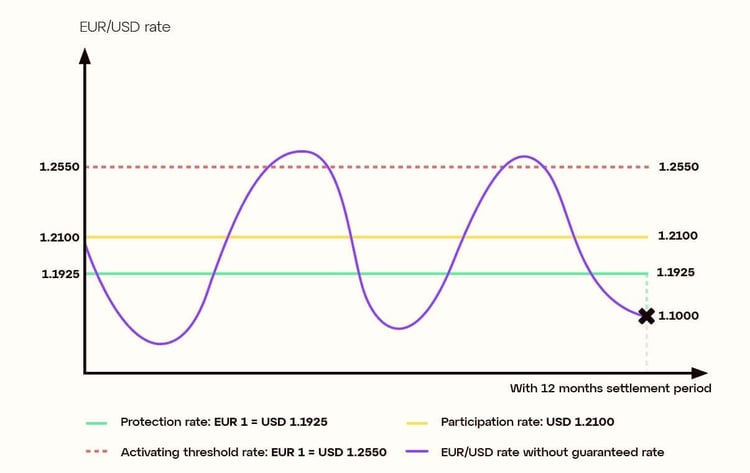

1. eset

Az EUR/USD árfolyam kedvezőtlenebb, mint a garantált védelmi szint.

EUR 1 = USD 1,1000. A Mistral ezért igénybe veszi a garantált védelmi árfolyamot, amelynek mértéke 1 EUR = 1,1925 USD, és 120 000 USD-t vásárol 100 629 EUR-ért, hogy kiegyenlítse a számláját.

2. eset

Az EUR/USD árfolyama védelmi szint és az aktiválási küszöb között, 1 EUR = 1,2200 USD-nél helyezkedik el. A Mistral ezért igénybe veszi a referenciaárfolyamot, és számlája kiegyenlítésére 120 000 USD-t vásárol 98 361 EUR-ért.

3. eset

Az EUR/USD árfolyammagasabb az aktiválási küszöbértéknél, 1 EUR = 1,3000 USD, ezért Mistral nem tudja igénybe venni a referencia-kamatlábat, helyette a garantált védelmi szintat választja, ami 1 EUR = 1,1925 USD. A Mistral 120 000 USD-t vásárol 100 629 EUR-ért, hogy kiegyenlítse a számláját.

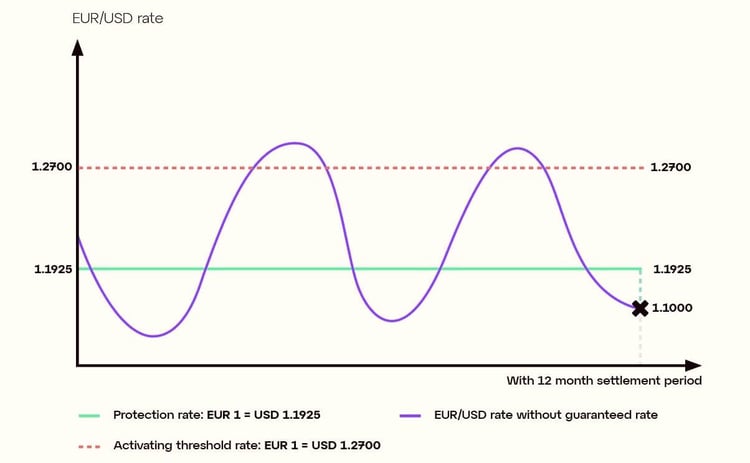

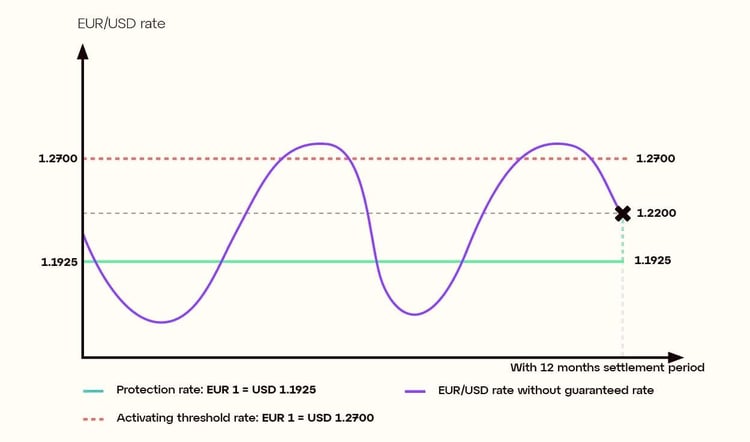

Capped Knock-in dinamikus határidős fizetési szerződések

A capped knock-in dinamikus határidős fizetési szerződések némileg eltérnek az előző két ügylettípustól. A többi dinamikus határidős fizetési szerződések ügylethez hasonlóan a vállalkozások ezeket is használhatják arra, hogy garantált védelmi rátával védjék értékesítési árrésüket. A kedvező devizapiaci helyzetből származó előnyök kihasználásának lehetősége a kifizetés napján érvényes, aktiválási küszöbnek nevezett felső árfolyamra korlátozódik. A garantált védelmi árfolyam felett és az aktiválási küszöbérték alatt egy részvételi árfolyamot is meghatároznak. Míg a vállalkozás a lejáratkor az aktiválási küszöbértékig emelkedő referencia-árfolyamból részesülhet, a küszöbérték túllépése esetén köteles lesz igénybe venni a részvételi árfolyamot.

Összefoglalva, egy vállalkozás:

- garantált árfolyammal védi árrését, amely valamivel az eredeti spot árfolyam alatt van.

- az elszámolás napján kedvező devizapiaci helyzetből részesülhet, de csak egy előre meghatározott árfolyamig, az úgynevezett aktiválási küszöbig. Ha ezt a küszöbértéket túllépi, akkor egy előre meghatározott részvételi árfolyamot vesz igénybe.

- a teljes részvétellel elkerülheti a dinamikus határidős fizetési szerződések prémium költségeit

Példa:

Egy Pampero nevű európai középvállalat 120 000 dollár (USD) értékű árura ad megrendelést, amelyet 12 hónap múlva fizet ki. A megrendelés időpontjában az árfolyam 1 EUR = 1,2000 USD.

A Pampero egy dinamikus határidős fizetési szerződések szerződést használva, capped knock-in részvétellel, 1 EUR = 1,1925 USD garantált védelmi árfolyamot kap a számlájára. Ezzel az ügylettípussal lehetővé válik a vállalkozás számára, hogy egy meghatározott árfolyamig, az úgynevezett aktiválási küszöbértékig részesüljön a devizapiac kedvező alakulásából. Ha azonban a referenciaárfolyam a szerződés lejáratáig meghaladja ezt a küszöböt, a Pampero kénytelen lesz helyette a részvételi árfolyamot elfogadni. Mindkét árfolyam az induláskor kerül meghatározásra, így ez a védelmi szint fölött helyezkedik el.

A kifizetés időpontjában három lehetséges forgatókönyv létezik:

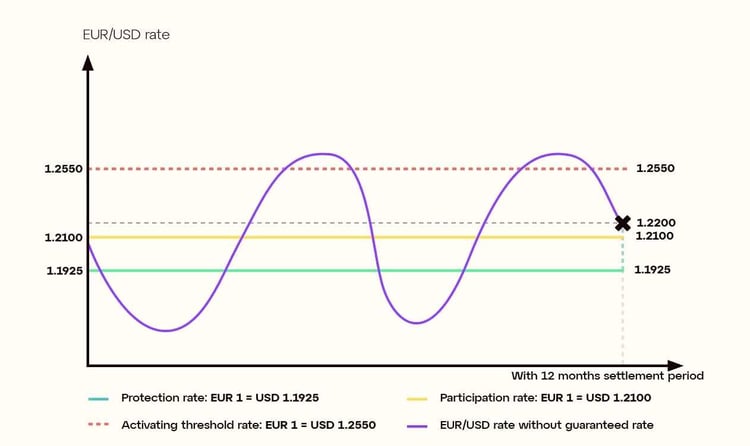

1. eset

Az EUR/USD árfolyam kedvezőtlenebb, mint a garantált védelmi szint.

EUR 1 = USD 1,1000. A Pampero ezért igénybe veszi a garantált védelmi árfolyamot, amelynek mértéke 1 EUR = 1 USD = 1,1925, és 120 000 USD-t vásárol 100 629 EUR-ért, hogy kiegyenlítse a számláját.

2. eset

Az EUR/USD árfolyama védelmi szint és az aktiválási küszöb között, 1 EUR = 1,2200 USD-nél helyezkedik el. A Pampero ezért kihasználja a referenciaárfolyamot, és 120 000 USD-t vásárol 98 361 EUR-ért, hogy kiegyenlítse a számláját.

3. eset

Az EUR/USD árfolyam magasabb az aktiválási küszöbértéknél, 1 EUR = 1,3000 USD. A Pampero ezért nem tudja kihasználni a magasabb árfolyamot, hanem csak a részvételi árfolyamot, azaz 1 EUR = 1,2100 USD-t veheti igénybe. A Pampero 120 000 USD-t vásárol 99 174 EUR-ért, hogy kiegyenlítse a számláját.

A határidős devizaügyletek célja a devizakockázat semlegesítése, ami a rendszeres devizautalásokat végző vállalkozások számára komoly kihívást jelent. A devizapiacok ingadozása negatív hatással lehet az értékesítési árrésekre, így a határidős fizetési szerződések meggyőző lehetőséget jelentenek az ilyen helyzetben lévő vállalkozások számára. A sokféle formában létező dinamikus határidős fizetési szerződések kiküszöbölik a kockázatot, és lehetővé teszik a vállalatok számára, hogy kihasználják az esetlegesen előnyös árfolyam-ingadozásokat.

A teljes dinamikus határidős fizetési szerződések az azonnali árfolyam feletti vagy azzal megegyező jövőbeli árfolyamot garantálnak, de prémium díjjal járnak. A részleges részvétellel rendelkező dinamikus határidős fizetési szerződések esetében nincs ilyen díj, de a kedvező devizamozgásokból származó előnyök a jövőbeni kifizetésnek csupán egy részére korlátozódnak. A capped, knock-in, vagy capped knock-in dinamikus határidős fizetési szerződések mindegyike korlátot szab mind arra az összegre, amelyet a szerződő fél a devizapiac ingadozása következtében, különböző kockázati szintek mellett nyerhet vagy veszíthet.

Az Ön által választott határidős fizetési szerződések ügylet a több pénznemben történő fizetések volumenétől és az Ön által megszokott devizapárokban megfigyelt volatilitástól függ, de minden kkv-nak és középvállalatnak, amely határokon átnyúló fizetéseket teljesít, érdemes megfontolnia egy proaktív devizafedezeti stratégia bevezetését. Ha egy vállalat, aki komolyan gondolja haszonkulcsának védelmét, figyelmen kívül hagyja a devizakockázat veszélyeit, súlyos következményekkel kell számolnia. A dinamikus határidős fizetési szerződések ereje abban rejlik, hogy túlmutatnak a puszta kockázati védelmen, valamint lehetőséget nyújtanak a devizapiacok volatilitásának, illetve az ebből származó előnyök kihasználására.

Kategória